KG:023:2024:8 Toepassing artikel 13d, zevende lid, Wet Vpb 1969 bij tussentijdse kapitaalstorting

Publicatiedatum 28-06-2024, 14:56 | Laatste update 01-07-2024, 13:38 |

Aanleiding

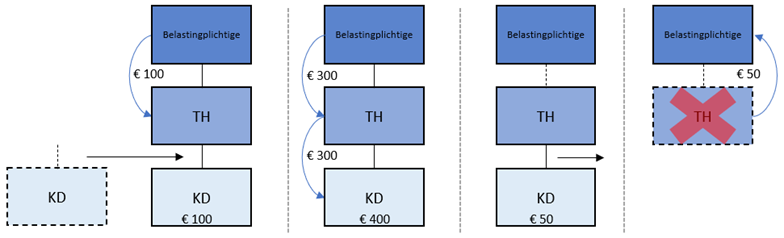

Een belastingplichtige richt dochtervennootschap TH op en stort daarin € 100 kapitaal. Met dit kapitaal verwerft TH vervolgens van derden alle aandelen in KD voor een prijs van € 100. KD is de enige bezitting van TH. In het daaropvolgende jaar stort belastingplichtige € 300 kapitaal in TH. TH stort ditzelfde bedrag direct door in KD. Enkele jaren hierna wordt KD vervreemd aan een derde voor € 50 en vervolgens wordt TH ontbonden en vereffend (na 1 januari 2021). De liquidatie-uitkering aan de belastingplichtige bedraagt € 50, namelijk de door TH bij de verkoop van KD ontvangen contanten. Schematisch kan het voorgaande als volgt worden weergegeven.

Vraag

Wat is in deze casus de omvang van het door de belastingplichtige in verband met de ontbinding en voltooide vereffening van TH in aanmerking te nemen liquidatieverlies, zoals bedoeld in artikel 13d van de Wet op de vennootschapsbelasting 1969 (hierna: Wet Vpb 1969)?

Antwoord

Het bij de belastingplichtige in aanmerking te nemen liquidatieverlies in verband met de ontbinding en voltooide vereffening van TH bedraagt nihil.

Op grond van artikel 13d, vijfde lid, Wet Vpb 1969, wordt het liquidatieverlies in beginsel gesteld op € 350, zijnde het door de belastingplichtige opgeofferde bedrag voor TH van € 400 verminderd met de liquidatie-uitkering van € 50.

Tot het vermogen van TH heeft een deelneming (KD) behoord die is vervreemd. KD is in waarde gedaald sedert de verkrijging van de deelneming in TH door de belastingplichtige. Op grond van artikel 13d, zevende lid, Wet Vpb 1969, wordt het liquidatieverlies slechts in aanmerking genomen voor zover dit verlies het bedrag van de waardedaling te boven gaat. Voor de bepaling van de waardedaling van KD dient naast de aankoopprijs van € 100 rekening gehouden te worden met de tussentijdse kapitaalstorting van TH in KD van € 300. De waardedaling wordt derhalve becijferd op € 350. Omdat het liquidatieverlies zoals dat is berekend op basis van artikel 13d, vijfde lid, Wet Vpb 1969, de waardedaling van € 350 niet overstijgt, bedraagt het door belastingplichtige in aanmerking te nemen liquidatieverlies nihil.

Beschouwing

Wettelijk kader

Op grond van artikel 13d, eerste lid, Wet Vpb 1969, vindt de deelnemingsvrijstelling geen toepassing ten aanzien van een verlies op een deelneming dat tot uitdrukking komt nadat het lichaam waarin de belastingplichtige deelneemt, is ontbonden (liquidatieverlies). Het liquidatieverlies wordt op grond van artikel 13d, veertiende lid, Wet Vpb 1969, in aanmerking genomen op het tijdstip waarop de vereffening is voltooid.

Op grond van artikel 13d, vijfde lid, Wet Vpb 1969, wordt het liquidatieverlies gesteld op het bedrag waarmede het door de belastingplichtige voor de deelneming opgeofferde bedrag het totaal van de liquidatie-uitkeringen overtreft.

Op grond van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969, wordt indien, onmiddellijk of middellijk, tot het vermogen van het ontbonden lichaam een deelneming heeft behoord die deel uitmaakt van de liquidatie-uitkering of die is vervreemd en die in waarde is gedaald sedert de verkrijging van de deelneming in het ontbonden lichaam, het liquidatieverlies slechts in aanmerking genomen voor zover dit verlies het bedrag van die waardedaling te boven gaat.

Parlementaire behandeling

De wetgever heeft ten aanzien van artikel 13d, zevende lid, Wet Vpb 1969, in Kamerstukken II 1986/87, 19968, nr. 3, p. 6-7 en p. 12, onder meer het volgende aangegeven:

“Ik stel daarom voor om het beginsel van de deelnemingsvrijstelling ook toe te passen binnen de regeling voor liquidatieverliezen: voor zover het liquidatieverlies voortvloeit uit bij de geliquideerde deelneming (de tussenholding), op grond van de deelnemingsvrijstelling, niet aftrekbare negatieve deelnemingsresultaten, is het liquidatieverlies niet aftrekbaar. Bij een tussenholding is dus een splitsing van het liquidatieverlies nodig in een in aanmerking te nemen deel en een niet in aanmerking te nemen deel. Voor zover er sprake is van verliezen - andere dan liquidatieverliezen - geleden op deelnemingen van de tussenholding, wordt voorgesteld om deze verliezen niet als liquidatieverlies te accepteren, daar die verliezen immers de afspiegeling zijn van de verliezen in de deelnemingen welke ook nog verrekenbaar zijn bij de deelnemingen zelf. Is er sprake van andere verliezen dan wordt voorgesteld om deze wel als liquidatieverlies te accepteren, daar anders deze verliezen, na de liquidatie, verloren zouden gaan. (…) Mijn conclusie is dus dat, ongeacht het buitenlandse deelnemingsregime, liquidatieverliezen ter zake van buitenlandse tussenholdings niet aftrekbaar behoren te zijn waar het gaat om negatieve deelnemingsresultaten van die tussenholdings.”

“Het volgens het tweede lid berekende liquidatieverlies wordt niet in aftrek toegelaten voor zover het daarbij gaat om deelnemingsverliezen die de tussenholding heeft geleden. Daarmee wordt voorkomen dat niet aftrekbare deelnemingsverliezen worden getransformeerd in aftrekbare liquidatieverliezen. Indien de tussenholding (aftrekbare) liquidatieverliezen heeft geleden, worden die, bij de liquidatie van de tussenholding, wel in aftrek toegelaten.”

In Kamerstukken II 1987/88, 19968, nr. 7, p. 30, geeft hij aan:

“Bij het bepalen van het liquidatieverlies spelen factoren een rol die betrekking hebben op de gehele bezitsduur. Enerzijds is er het (in beginsel historisch bepaalde) opgeofferde bedrag, anderzijds is er de liquidatie-uitkering, die wordt beïnvloed door de waardeverandering die de bezittingen van de tussenholding gedurende de gehele bezitsduur hebben ondergaan. Dit zo zijnde moet het aldus bepaalde liquidatieverlies dus worden gezuiverd van de daarin begrepen waardeveranderingen die bij de tussenholding onder de werking van de deelnemingsvrijstelling zijn gevallen.”

Rechtspraak

In het kader van de liquidatie van een tussenhoudster geeft de Hoge Raad in zijn arrest van 29 september 2023, ECLI:NL:HR:2023:1335, aan dat op het liquidatieverlies op grond van artikel 13d, vierde lid (oud), Wet Vpb 1969[voetnoot 1] een correctie moet worden toegepast ter grootte van de waardedaling van de deelneming van de tussenhoudster in de kleindochter in de periode die aanvangt bij de verkrijging door belanghebbende van de deelneming in de tussenhoudster en die eindigt op het moment waarop de tussenhoudster haar deelneming in de kleindochter heeft vervreemd.

Het in casu in aanmerking te nemen liquidatieverlies

Het liquidatieverlies in verband met de ontbinding en vereffening van TH bedraagt nihil. Daarbij dient rekening gehouden te worden met een waardedaling van de door TH vervreemde en in waarde gedaalde KD voor een bedrag van € 350. Dit kan als volgt worden toegelicht.

Liquidatieverlies in eerste aanleg

Het opgeofferde bedrag van de belastingplichtige voor TH bedraagt € 400, bestaande uit de kapitaalstorting bij oprichting van € 100 en de latere kapitaalstoring van € 300. De liquidatie-uitkering bedraagt € 50. Op grond van artikel 13d, vijfde lid, Wet Vpb 1969, wordt het liquidatieverlies in eerste aanleg vastgesteld op € 350, zijnde het door de belastingplichtige opgeofferde bedrag voor TH van € 400 verminderd met de liquidatie-uitkering van € 50.

Liquidatieverlies na toepassing artikel 13d, zevende lid, Wet Vpb 1969

Op het liquidatieverlies in eerste aanleg zoals dat is berekend op basis van artikel 13d, vijfde lid, Wet Vpb 1969, moet in dit geval op grond van artikel 13d, zevende lid, Wet Vpb 1969 een correctie worden toegepast ter grootte van € 350. Het in aanmerking te nemen liquidatieverlies bedraagt derhalve nihil.

Vaststaat dat tot het vermogen van het ontbonden lichaam (TH) een deelneming (KD) heeft behoord die is vervreemd en die in waarde is gedaald sedert de verkrijging (door belastingplichtige) van de deelneming in het ontbonden lichaam (TH). In dat geval wordt het liquidatieverlies in aanmerking genomen voor zover dit verlies het bedrag van die waardedaling te boven gaat. De vervolgvraag is met welk bedrag rekening moet worden gehouden als waardedaling.

Waardedaling

Bij de berekening van de waardedaling dient rekening gehouden te worden met de aankoopprijs van € 100 en de tussentijdse kapitaalstorting van € 300. Dat betekent dat de waardedaling becijferd wordt op € 350. Dit betreft het verschil tussen de waarde van KD bij verkoop en aankoop vermeerderd met de tussentijdse kapitaalstorting (€ 50 -/- (€ 100 + €300)).

Op grond van de tekst van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969 gaat het om een waardedaling van een door de tussenhoudster gehouden deelneming sedert de verkrijging van de deelneming in het ontbonden lichaam. Dat betekent dat het moment van de verkrijging het startpunt is en niet dat de verkrijging het enige meetmoment is. Er dient derhalve rekening gehouden te worden met de tussentijdse kapitaalstorting. Deze interpretatie sluit aan bij doel en strekking van artikel 13d, zevende lid, Wet Vpb 1969. Door in casu rekening te houden met de tussentijdse kapitaalstorting “wordt voorkomen dat niet aftrekbare deelnemingsverliezen worden getransformeerd in aftrekbare liquidatieverliezen.” Het verlies dat TH in casu lijdt, is volledig te relateren aan het (deelnemings)verlies dat zij heeft geleden bij de vervreemding van haar enige bezitting (KD).

Ook de wetsgeschiedenis biedt steun voor de stelling dat de tussentijdse kapitaalstorting van TH in KD de waarde verhoogt in de zin van artikel 13d, zevende lid, Wet Vpb 1969. Zo kan bijvoorbeeld worden gewezen op de eerder genoemde uitlating dat bij het bepalen van het liquidatieverlies factoren een rol spelen die betrekking hebben op de gehele bezitsduur (Kamerstukken II 1987/88, 19968, nr. 7, p. 30).

Het voorgaande sluit bovendien aan bij de bewoordingen van de Hoge Raad in zijn arrest van 29 september 2023, ECLI:NL:HR:2023:1335. De Hoge Raad geeft aan dat een correctie moet worden toegepast ter grootte van de waardedaling van de deelneming van de tussenhoudster in de kleindochter in de periode die aanvangt bij de verkrijging door belanghebbende van de deelneming in de tussenhoudster en die eindigt op het moment waarop de tussenhoudster haar deelneming in de kleindochter heeft vervreemd. Hierin valt niet te lezen dat er gedurende die periode geen mutaties kunnen zijn.

Voetnoot

[Voetnoot 1, terug naar tekst] Deze bepaling is per 1 januari 2021 vernummerd naar het zevende lid.