[VERVALLEN] KG:023:2024:4 Toepassing liquidatieverliesregeling bij liquidatie kleindochtervennootschap (tussenhoudsterregeling)

Publicatiedatum 28-03-2024, 14:33 | Laatste update 21-01-2025, 12:02 |

Vervallen

Dit standpunt is vervallen als gevolg van de wetswijziging van artikel 13d, zevende lid, Wet Vpb 1969 per 1 januari 2025.

Aanleiding

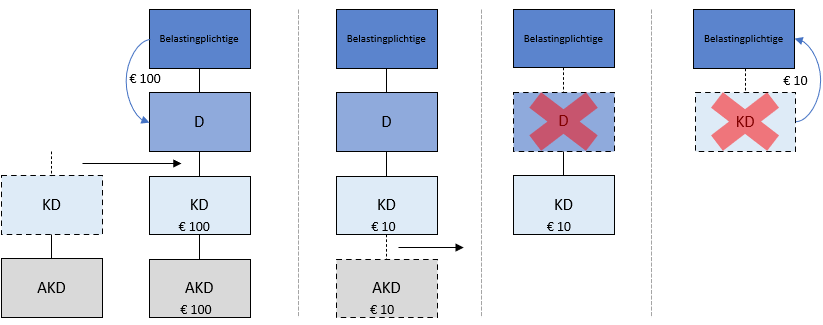

Een belastingplichtige richt dochtervennootschap D op en stort daarin € 100 kapitaal. Met dit kapitaal verwerft D vervolgens van derden alle aandelen in KD voor een prijs van € 100. KD houdt op haar beurt alle aandelen in AKD. De waarde van KD van € 100 is in zijn geheel te relateren aan het aandelenbelang in AKD. Na enkele jaren vervreemdt KD alle aandelen in AKD aan een derde voor € 10. Later wordt D ontbonden en de vereffening voltooid. De liquidatie-uitkering die hieruit voortvloeit bestaat uitsluitend uit de deelneming in KD, die op dat moment een waarde in het economische verkeer heeft van € 10. Kort hierna wordt ook KD ontbonden en vereffend. De hiermee verband houdende liquidatie-uitkering aan de belastingplichtige bedraagt € 10, namelijk de bij de verkoop van AKD ontvangen contanten. Schematisch kan het voorgaande als volgt worden weergegeven.

Vraag

Wat is in deze casus ten aanzien van de ontbinding en voltooide vereffening van KD de omvang van het door de belastingplichtige in aanmerking te nemen liquidatieverlies, zoals bedoeld in artikel 13d van de Wet op de vennootschapsbelasting 1969 (hierna: Wet Vpb 1969)?

Antwoord

Het bij de belastingplichtige in aanmerking te nemen liquidatieverlies ten aanzien van de ontbinding en voltooide vereffening van KD bedraagt € 90, mits aan de overige voorwaarden van de liquidatieverliesregeling wordt voldaan. Het voor KD opgeofferde bedrag bedraagt namelijk € 100 als gevolg van het van toepassing zijn van artikel 13d, zevende en negende lid, Wet Vpb 1969, bij de ontbinding en vereffening van D. De liquidatie-uitkering bij de ontbinding en vereffening van KD bedraagt € 10, waarmee het liquidatieverlies € 90 bedraagt.

Bij de ontbinding en vereffening van KD mist artikel 13d, zevende lid, Wet Vpb 1969, toepassing, doordat de waardedaling van AKD zich heeft voorgedaan voordat KD door de belastingplichtige werd verkregen.

Beschouwing

Wettelijk kader

Op grond van artikel 13d, eerste lid, Wet Vpb 1969, vindt de deelnemingsvrijstelling geen toepassing ten aanzien van een verlies op een deelneming dat tot uitdrukking komt nadat het lichaam waarin de belastingplichtige deelneemt is ontbonden (liquidatieverlies). Het liquidatieverlies wordt op grond van artikel 13d, veertiende lid, Wet Vpb 1969, in aanmerking genomen op het tijdstip waarop de vereffening is voltooid.

Op grond van artikel 13d, vijfde lid, Wet Vpb 1969, wordt het liquidatieverlies gesteld op het bedrag waarmede het door de belastingplichtige voor de deelneming opgeofferde bedrag het totaal van de liquidatie-uitkeringen overtreft.

Op grond van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969, wordt indien, onmiddellijk of middellijk, tot het vermogen van het ontbonden lichaam een deelneming heeft behoord die deel uitmaakt van de liquidatie-uitkering of die is vervreemd en die in waarde is gedaald sedert de verkrijging van de deelneming in het ontbonden lichaam, het liquidatieverlies slechts in aanmerking genomen voor zover dit verlies het bedrag van die waardedaling te boven gaat. De derde volzin van artikel 13d, zevende lid, Wet Vpb 1969, bepaalt dat waardedalingen en waardestijgingen welke zowel onmiddellijk als middellijk tot uiting komen uitsluitend in aanmerking worden genomen voor zover zij onmiddellijk tot uiting komen.

Op grond van artikel 13d, negende lid, tweede volzin, Wet Vpb 1969, wordt indien een deelneming is verkregen in het kader van de ontbinding van een verbonden lichaam en ten aanzien van die deelneming het zevende lid, eerste volzin, toepassing heeft gevonden, het opgeofferde bedrag vermeerderd met de aldaar bedoelde waardedaling tot ten hoogste het door het ontbonden lichaam voor die deelneming opgeofferde bedrag.[Voetnoot 1]

Parlementaire behandeling

De wetgever heeft ten aanzien van de tussenhoudsterregeling onder meer het volgende aangegeven (Kamerstukken II 1986/87, 19968, nr. 3, p. 6-7en p.12).

“De huidige wettekst houdt er geen rekening mee dat de geliquideerde deelneming een tussenholding kan zijn, hetgeen tot gevolg heeft dat:

- verliezen tweemaal aan de fiscus kunnen worden gepresenteerd: als liquidatieverlies bij de moeder ter zake van de liquidatie van de tussenholding en via de gewone verliescompensatie bij de werkmaatschappij;

- de belastingplichtige door liquidatie van een tussenholding een deelnemingsverlies kan realiseren in de vorm van een liquidatieverlies op het moment dat het hem het gunstigst uitkomt en dat niet is gebonden aan de ontbinding van de werkmaatschappij.

(…)

Ik stel daarom voor om het beginsel van de deelnemingsvrijstelling ook toe te passen binnen de regeling voor liquidatieverliezen: voor zover het liquidatieverlies voortvloeit uit bij de geliquideerde deelneming (de tussenholding), op grond van de deelnemingsvrijstelling, niet aftrekbare negatieve deelnemingsresultaten, is het liquidatieverlies niet aftrekbaar. Bij een tussenholding is dus een splitsing van het liquidatieverlies nodig in een in aanmerking te nemen deel en een niet in aanmerking te nemen deel. Voor zover er sprake is van verliezen - andere dan liquidatieverliezen - geleden op deelnemingen van de tussenholding, wordt voorgesteld om deze verliezen niet als liquidatieverlies te accepteren, daar die verliezen immers de afspiegeling zijn van de verliezen in de deelnemingen welke ook nog verrekenbaar zijn bij de deelnemingen zelf. Is er sprake van andere verliezen dan wordt voorgesteld om deze wel als liquidatieverlies te accepteren, daar anders deze verliezen, na de liquidatie, verloren zouden gaan. (…) Mijn conclusie is dus dat, ongeacht het buitenlandse deelnemingsregime, liquidatieverliezen ter zake van buitenlandse tussenholdings niet aftrekbaar behoren te zijn waar het gaat om negatieve deelnemingsresultaten van die tussenholdings.”

“Het volgens het tweede lid berekende liquidatieverlies wordt niet in aftrek toegelaten voor zover het daarbij gaat om deelnemingsverliezen die de tussenholding heeft geleden. Daarmee wordt voorkomen dat niet aftrekbare deelnemingsverliezen worden getransformeerd in aftrekbare liquidatieverliezen. Indien de tussenholding (aftrekbare) liquidatieverliezen heeft geleden, worden die, bij de liquidatie van de tussenholding, wel in aftrek toegelaten.”

De omvang van het in casu in aanmerking te nemen liquidatieverlies

Het opgeofferde bedrag van de belastingplichtige voor D bedraagt € 100. D verwerft op haar beurt alle aandelen in KD voor € 100. Deze waarde is volledig te relateren aan de waarde van de enige bezitting van KD: AKD. Vervolgens wordt AKD voor € 10 vervreemd. Daarom staat vast dat zowel KD als AKD voor een bedrag van € 90 in waarde dalen. Na de vervreemding van AKD wordt D ontbonden en vereffend. Tot slot wordt KD, die als liquidatie-uitkering is verkregen door belastingplichtige, ontbonden en vereffend.

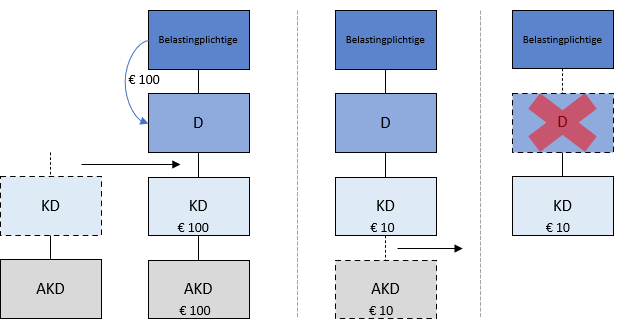

Liquidatieverlies ten aanzien van ontbinding en vereffening D

De ontbinding en vereffening van D gaat vooraf aan de ontbinding en vereffening van KD. Bij de verwerving van KD door D bedraagt de waarde van KD € 100. Het liquidatieverlies ten aanzien van de ontbinding en vereffening van D bedraagt nihil. Dit kan als volgt worden toegelicht.

Het opgeofferde bedrag voor D bedraagt € 100. Nu de waarde van KD volledig te relateren is aan de waarde van haar enige bezitting AKD, bedraagt de waarde van KD, na de vervreemding van AKD, € 10. De liquidatie-uitkering (in de vorm van het belang in KD) bedraagt dan ook € 10. Bij de belastingplichtige wordt, op grond van artikel 13d, vijfde lid, Wet Vpb 1969, het liquidatieverlies ten aanzien van D in beginsel gesteld op € 90, zijnde het door de belastingplichtige opgeofferde bedrag voor D van

€ 100 verminderd met de liquidatie-uitkering van € 10. Artikel 13d, zevende lid, eerste en derde volzin, Wet Vpb 1969 schrijft echter voor dat een bedrag van € 90 in mindering moet worden gebracht op het in aanmerking te nemen liquidatieverlies. KD – “die deel uitmaakt van de liquidatie-uitkering” – is namelijk voor een bedrag van

€ 90 in waarde gedaald. Deze onmiddellijke waardedaling deed zich voor “sedert de verkrijging van de deelneming in het ontbonden lichaam (D)”.

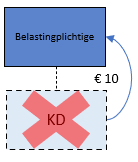

Liquidatieverlies ten aanzien van ontbinding en vereffening KD

De vraag is wat in deze casus de omvang is van het door de belastingplichtige in aanmerking te nemen liquidatieverlies ten aanzien van de ontbinding en vereffening van KD. Het liquidatieverlies wordt op grond van artikel 13d, vijfde lid, Wet Vpb 1969, gesteld op € 90, zijnde het verschil tussen het opgeofferde bedrag in KD van € 100 en de liquidatie-uitkering van € 10. Dit kan als volgt worden toegelicht.

Bij de ontbinding en vereffening van D is het liquidatieverlies op grond van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969 beperkt met € 90 (de waardedaling van KD). Artikel 13d, negende lid, tweede volzin, Wet Vpb 1969, schrijft voor dat het opgeofferde bedrag voor de deelneming in KD (€ 10) in dat geval wordt vermeerderd met deze waardedaling, tot ten hoogste het door het ontbonden lichaam (D) voor die deelneming (KD) opgeofferde bedrag (€ 100). Dit leidt voor de belastingplichtige tot een opgeofferd bedrag van € 100 (waarde KD bij verkrijging bedraagt € 10 + geëlimineerde waardedaling € 90). Verder staat vast dat de liquidatie-uitkering van KD € 10 bedraagt, zijnde de contanten verkregen bij de verkoop van AKD.

Op basis van doel en strekking van de tussenhoudsterregeling zou vervolgens bij het in aanmerking nemen van het liquidatieverlies ten aanzien van de ontbinding en vereffening van KD rekening gehouden moeten worden met de waardedaling van AKD (€ 90). Hiermee “wordt voorkomen dat niet aftrekbare deelnemingsverliezen worden getransformeerd in aftrekbare liquidatieverliezen.” De wettekst leidt echter tot een andere uitkomst. Artikel 13d, zevende lid, Wet Vpb 1969, mist op grond van de wettekst toepassing bij de ontbinding en vereffening van KD. Hoewel “tot het vermogen van het ontbonden lichaam (KD) een deelneming (AKD) heeft behoord die is vervreemd en die in waarde is gedaald”, heeft deze waardedaling zich niet “sedert de verkrijging van de deelneming in het ontbonden lichaam (KD)” voorgedaan.

Als gevolg van het voorgaande bedraagt het door de belastingplichtige in aanmerking te nemen liquidatieverlies ten aanzien van KD € 90, mits aan de overige voorwaarden van de liquidatieverliesregeling wordt voldaan.

[Voetnoot 1, terug naar tekst] De eerste tot en met de derde volzin van artikel 13d, zevende lid, Wet Vpb 1969 en de tweede volzin van artikel 13d, negende lid, Wet Vpb 1969 worden hierna ook wel aangehaald als ‘de tussenhoudsterregeling’.