KG:023:2024:9 Toepassing liquidatieverliesregeling na inbreng van aandelen in achterkleindochtervennootschap (tussenhoudsterregeling)

Publicatiedatum 17-09-2024, 10:33 | Laatste update 17-09-2024, 10:33 |

Aanleiding

Een belastingplichtige richt vennootschap TH1 op en stort daarin € 100 kapitaal. Vervolgens richt TH1 vennootschap TH2 op die op haar beurt vennootschap W opricht. Het door de belastingplichtige bij oprichting in TH1 gestorte kapitaal van

€ 100 heeft TH1 doorgestort in TH2 die op haar beurt een bedrag van € 100 heeft doorgestort in W. TH1 en TH2 zijn tussenhoudstermaatschappijen zonder eigen (operationele) activiteiten met als enige bezitting een deelneming. TH2 vormt een fiscale eenheid voor de vennootschapsbelasting met W.

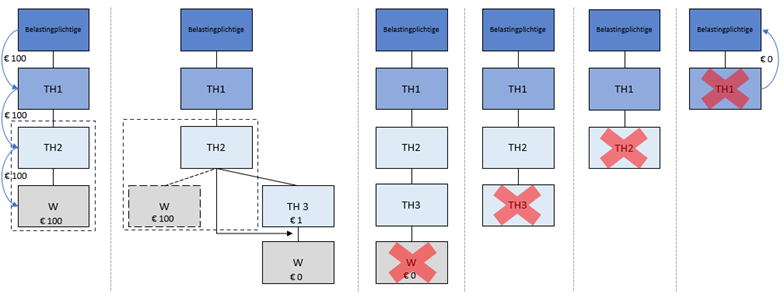

Op enig moment wordt (buiten de fiscale eenheid) vennootschap TH3 opgericht en stort TH2 daarin € 1 kapitaal. Vervolgens worden de aandelen W – ten titel van agiostorting – ingebracht in TH3. Voorafgaand aan deze inbreng is de waarde in het economische verkeer van W naar nihil gedaald. Enkele jaren daarna worden achtereenvolgens W, TH3, TH2 en TH1 ontbonden en wordt daarbij ook de vereffening telkens voltooid. De hiermee verband houdende liquidatie-uitkeringen bedragen nihil. Schematisch kan het voorgaande als volgt worden weergegeven.

Vraag

Wat is in deze casus ten aanzien van de ontbinding en voltooide vereffening van TH1 de omvang van het door de belastingplichtige in aanmerking te nemen liquidatieverlies, zoals bedoeld in artikel 13d van de Wet op de vennootschapsbelasting 1969 (hierna: Wet Vpb 1969)?

Antwoord

Het door de belastingplichtige in aanmerking te nemen liquidatieverlies bedraagt nihil.

Op grond van artikel 13d, vijfde lid, Wet Vpb 1969, wordt het liquidatieverlies in beginsel gesteld op € 100, zijnde het door de belastingplichtige opgeofferde bedrag voor TH1 van € 100 verminderd met de liquidatie-uitkering van nihil.

Tot het vermogen van TH1 heeft middellijk een deelneming (W) behoord die

– door middel van een inbreng in een achterkleindochtervennootschap (TH3) – is vervreemd. W is in waarde gedaald sedert de verkrijging van de deelneming in TH1 door de belastingplichtige. Op grond van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969, wordt het liquidatieverlies slechts in aanmerking genomen voor zover dit verlies het bedrag van die waardedaling te boven gaat. De waardedaling van W bedraagt € 100. Dat ten tijde van de waardedaling sprake was van een fiscale eenheid tussen TH2 en W is niet relevant. Omdat het liquidatieverlies zoals dat is berekend op basis van artikel 13d, vijfde lid, Wet Vpb 1969, de waardedaling van € 100 niet overstijgt, bedraagt het door de belastingplichtige in aanmerking te nemen liquidatieverlies derhalve nihil.

Beschouwing

Wettelijk kader

Op grond van artikel 13d, eerste lid, Wet Vpb 1969, vindt de deelnemingsvrijstelling geen toepassing ten aanzien van een verlies op een deelneming dat tot uitdrukking komt nadat het lichaam waarin de belastingplichtige deelneemt is ontbonden (liquidatieverlies). Het liquidatieverlies wordt op grond van artikel 13d, veertiende lid, Wet Vpb 1969 in aanmerking genomen op het tijdstip waarop de vereffening is voltooid.

Op grond van artikel 13d, vijfde lid, Wet Vpb 1969, wordt het liquidatieverlies gesteld op het bedrag waarmee het door de belastingplichtige voor de deelneming opgeofferde bedrag het totaal van de liquidatie-uitkeringen overtreft.

Op grond van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969, wordt indien, onmiddellijk of middellijk, tot het vermogen van het ontbonden lichaam een deelneming heeft behoord die deel uitmaakt van de liquidatie-uitkering of die is vervreemd en die in waarde is gedaald sedert de verkrijging van de deelneming in het ontbonden lichaam, het liquidatieverlies slechts in aanmerking genomen voor zover dit verlies het bedrag van die waardedaling te boven gaat.

Beleid

In onderdeel 5.4.1 van het Besluit van de Staatssecretaris van Financiën van 9 maart 2020, Stcrt. 2020, 15230 (hierna: ‘Besluit DVS’), is de volgende passage opgenomen [voetnoot 1]:

“Artikel 13d, vierde lid, Wet Vpb regelt o.a. hoe moet worden omgegaan met de liquidatie van een tussenhoudster als een tot het vermogen van deze tussenhoudster behorende deelneming is vervreemd aan een andere deelneming van dezelfde tussenhoudster of als voorafgaand aan de liquidatie van deze tussenhoudster deze deelneming wordt geliquideerd.

Voorbeeld

X BV houdt alle aandelen in tussenhoudster TH1 BV. TH1 BV houdt op haar beurt alle aandelen in D BV. Vervolgens worden de aandelen in D BV ingebracht in een nieuw opgerichte vennootschap TH2 BV, waarvan TH1 BV alle aandelen houdt. Enkele jaren later worden achtereenvolgens D BV en TH1 BV geliquideerd.

Bij liquidatie van TH1 BV moet de waardedaling van de aandelen D BV in aanmerking worden genomen die zich heeft voorgedaan in de periode dat TH1 BV de aandelen in D BV hield. Dit betekent dat het liquidatieverlies in TH1 BV slechts in aanmerking wordt genomen voor zover dit verlies het bedrag van de waardedaling in D BV te boven gaat. De omstandigheid dat D BV na de verhanging middellijk behoort tot het vermogen van TH1 BV en wordt geliquideerd voordat TH1 BV wordt geliquideerd, betekent niet dat met deze waardedaling geen rekening hoeft te worden gehouden.

Artikel 13d, vierde lid, Wet Vpb wil namelijk bewerkstelligen dat per saldo alleen de eigen verliezen van TH1 BV bijdragen aan de omvang van het liquidatieverlies van X BV in TH1 BV. Een deelnemings-verlies van TH1 BV wordt door de werking van de deelnemingsvrijstelling niet als eigen verlies aangemerkt. Het gaat daarbij om het verlies dat door TH1 BV op D BV wordt geleden sinds de verkrijging door X BV van de deelneming in TH1 BV.

Uit de tekst van artikel 13d, vierde lid, Wet Vpb blijkt dat bepalend is of tot het vermogen van het ontbonden lichaam (TH1 BV) een deelneming (D BV) heeft behoord die is vervreemd en die in waarde is gedaald. De deelneming D BV is door TH1 BV vervreemd aan een tot het concern behorende vennootschap (TH2 BV). Hieraan doet niet af dat na de vervreemding deelneming D BV middellijk behoort tot het vermogen van TH1 BV en evenmin dat D BV na de vervreemding (en voorafgaande aan de liquidatie van TH1 BV) wordt geliquideerd. Een andere redenering zou in strijd komen met doel en strekking van artikel 13d, vierde lid, Wet Vpb (voorkomen dubbele verliesverrekening).”

Rechtspraak

De Hoge Raad oordeelde in zijn arrest van 20 oktober 2006, ECLI:NL:HR:2006:AW3942, dat het bestaan van een fiscale eenheid tussen bepaalde vennootschappen geen gevolgen kan hebben voor de wijze waarop een niet tot die fiscale eenheid behorende vennootschap in de belastingheffing wordt betrokken.

Het in casu in aanmerking te nemen liquidatieverlies

Het bij de belastingplichtige in aanmerking te nemen liquidatieverlies in verband met de ontbinding en vereffening van TH1 bedraagt nihil. Daarbij dient rekening gehouden te worden met een waardedaling van de door TH2 vervreemde en in waarde gedaalde W voor een bedrag van € 100, op grond van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969. Dit kan als volgt worden toegelicht.

Geen derdenwerking fiscale eenheid

Vooropgesteld wordt dat uit HR 20 oktober 2006, ECLI:NL:HR:2006:AW3942, volgt dat het bestaan van een fiscale eenheid tussen bepaalde vennootschappen geen gevolgen kan hebben voor de wijze waarop een niet tot die fiscale eenheid behorende vennootschap in de belastingheffing wordt betrokken. Dat in deze casus ten tijde van de waardedaling sprake was van een fiscale eenheid tussen TH2 en W is derhalve niet relevant voor de toepassing van artikel 13d, zevende lid, Wet Vpb 1969, bij de belastingplichtige.

Inbreng aandelen

Daarnaast wordt de inbreng van aandelen als een vervreemding aangemerkt (vgl. onderdeel 5.4.1 van het Besluit DVS). De inbreng van de aandelen W door TH2 in TH3 wordt derhalve aangemerkt als een vervreemding door TH2 voor de toepassing van artikel 13d, zevende lid, Wet Vpb 1969.

Waardedaling

Verder is in deze casus sprake van een kapitaalstorting bij de oprichting van W van

€ 100. Bij de vervreemding van de aandelen W hebben deze aandelen een waarde in het economische verkeer van nihil. De waardedaling bedraagt derhalve € 100.

Liquidatieverlies in eerste aanleg

Het opgeofferde bedrag van de belastingplichtige voor TH1 bedraagt € 100, bestaande uit de kapitaalstorting bij de oprichting van € 100. De liquidatie-uitkering bedraagt nihil. Op grond van artikel 13d, vijfde lid, Wet Vpb 1969, wordt het liquidatieverlies in beginsel gesteld op € 100, zijnde het door de belastingplichtige opgeofferde bedrag voor TH1 van € 100 verminderd met de liquidatie-uitkering van nihil.

Liquidatieverlies na toepassing artikel 13d, zevende lid, Wet Vpb 1969

Op het liquidatieverlies in eerste aanleg zoals dat is berekend op basis van artikel 13d, vijfde lid, Wet Vpb 1969, moet in dit geval op grond van artikel 13d, zevende lid, eerste volzin, Wet Vpb 1969 een correctie worden toegepast ter grootte van

€ 100. Tot het vermogen van het ontbonden lichaam (TH1) heeft namelijk middellijk een deelneming (W) behoord die is vervreemd en die in waarde is gedaald sedert de verkrijging (door belastingplichtige) van de deelneming in het ontbonden lichaam (TH1). In dat geval wordt het liquidatieverlies in aanmerking genomen voor zover dit verlies het bedrag van die waardedaling te boven gaat. Omdat het liquidatieverlies zoals dat is berekend op basis van artikel 13d, vijfde lid, Wet Vpb 1969, de waardedaling van € 100 niet overstijgt, bedraagt het door belastingplichtige in aanmerking te nemen liquidatieverlies derhalve nihil.

Voetnoot

[voetnoot 1, terug naar tekst] Artikel 13d, vierde lid, Wet Vpb 1969 is per 1 januari 2021 vernummerd naar het zevende lid.