KG:041:2024:14 Verdrag NL – PRT, arbeidsartikel, ontslagvergoeding

Publicatiedatum 26-04-2024, 11:21 | Laatste update 19-06-2025, 14:44 |

Aanleiding

Belanghebbende heeft in 2022, na een internationale carrière van 10 jaren als werknemer bij een concern, een ontslagvergoeding genoten van een Nederlandse vennootschap. Hij woont op dat moment in Portugal. Belanghebbende heeft gedurende de eerste 5 jaren bij concernonderdelen in Frankrijk, Duitsland en België gewerkt. Hij woonde toen ook in de betreffende landen. Zijn loon was in die periodes gelet op de toepasselijke belastingverdragen niet belastbaar in Nederland. In de laatste 5 jaren van zijn dienstbetrekking was belanghebbende woonachtig en uitsluitend werkzaam in Nederland. De ontslagvergoeding is niet doorbelast aan (voormalige) concernonderdelen in andere landen. Vast staat in deze casus dat Nederland de ontslagvergoeding nationaalrechtelijk zou willen belasten, op grond van artikel 7.2 van de Wet inkomstenbelasting 2001. Vast staat eveneens dat het belastingverdrag Nederland – Portugal 1999 (hierna: Verdrag) toepassing vindt en dat artikel 15 van het Verdrag (hierna: het arbeidsartikel) bepalend is voor het heffingsrecht over de ontslagvergoeding.

Vraag

Hoofdvraag is hoe het heffingsrecht over de ontslagvergoeding op grond van het arbeidsartikel in het Verdrag moet worden bepaald. Meer in het bijzonder zijn de vragen:

- Geldt hier het rechtskader dat is gegeven door de Hoge Raad (HR 11 juni 2004, ECLI:NL:HR:2004:AF7812, hierna: de 2004-arresten) of het OESO-commentaar van 15 juli 2014 op artikel 15 van het OESO-Modelverdrag (hierna: het OESO-commentaar van 15 juli 2014)?

- Kan het OESO-commentaar van 15 juli 2014 worden toegepast met een beroep op het besluit van 25 januari 2022, 2022-19850 (Stcrt. 2022, 3327) of het besluit van 23 april 2015, DGB 2015/584M (Stcrt. 2015, 12171)?

Antwoord

- Het rechtskader uit de 2004-arresten is van toepassing. Dit volgt uit het besluit van 15 december 2023, nr. 2023-24998 (Stcrt. 2023, 31183). Het Verdrag is gesloten vóór 15 juli 2014 en bevat geen specifieke bepaling over de status van het OESO-commentaar.

- Ja, ook het OESO-commentaar van 15 juli 2014 kan worden toegepast. Afhankelijk van het genietingstijdstip van de ontslagvergoeding geldt daarbij (mogelijk) een verschillende uitleg van dat OESO-commentaar, welke uitleg dat is volgt uit het besluit van 25 januari 2022, nr. 2022-19850.

Beschouwing

Beschouwing vraag a

In de 2004-arresten heeft de Hoge Raad een rechtskader geschapen voor de bepaling van het heffingsrecht over een ontslagvergoeding, aan de hand van een afpelmethode:

"3.4.1. Bij de vaststelling van ontslagvergoedingen wordt in het algemeen rekening gehouden met een veelheid van factoren, zoals de leeftijd van de betrokken werknemer, de lengte van zijn dienstverband, de hoogte van zijn arbeidsbeloning, de mate van verwijtbaarheid van het ontslag aan de zijde van de werkgever, de resterende periode tot de aanvang van het pensioen, de hoogte van het pensioen, de mogelijkheid voor de betrokken werknemer een nieuwe baan te vinden, de "nuisance value" van het door deze niet meewerken aan het ontslag, de gemiste arbeidsbeloning voor concrete werkzaamheden, en immateriële schade en kosten.

3.4.2. Indien en voorzover een ontslagvergoeding strekt tot vergoeding van immateriële schade en kosten die onvoldoende verband houden met de dienstbetrekking om de vergoeding als loon in de zin van artikel 10 van de Wet op de loonbelasting 1964 aan te merken, is de vergoeding geen bestanddeel van het belastbare inkomen en derhalve niet belastbaar. De toewijzingsregels van het Verdrag zijn dan niet van belang.

3.4.3. Indien en voorzover een ontslagvergoeding bestaat uit een beloning voor in concreto verrichte werkzaamheden, mag de vergoeding ingevolge het bepaalde in artikel 15, lid 1, van het Verdrag worden belast in de werkstaat, tenzij de beloning ingevolge het bepaalde in artikel 15, lid 2, van het Verdrag slechts kan worden belast in de woonstaat.

3.4.4. Hetzelfde geldt indien en voorzover de ontslagvergoeding een vergoeding vormt voor een gemiste arbeidsbeloning voor de in een bepaalde periode verrichte werkzaamheden, zoals een tantième, gerelateerd aan een nog vast te stellen dividend.

(…)

3.4.6. Indien en voorzover een ontslagvergoeding niet valt onder een van de categorieën bedoeld in 3.4.2 tot en met 3.4.5, moet worden aangenomen dat zij in algemene zin verband houdt met de uitoefening van de dienstbetrekking (vgl. HR 3 mei 2000, nr. 34361, BNB 2000/296). Dit brengt mee dat, indien de dienstbetrekking zowel in Nederland als in het Verenigd Koninkrijk is uitgeoefend, de bevoegdheid tot het belasten van de hier bedoelde ontslagvergoeding (hierna ook: de vergoeding) in beginsel dient te worden verdeeld op basis van het arbeidsverleden.

3.4.7. Omdat een verdeling op basis van het arbeidsverleden in gevallen waarin de belastingplichtige zijn dienstbetrekking in verschillende staten heeft uitgeoefend veelal op praktische problemen zal stuiten en tevens om inhoud te geven aan het vereiste verband tussen de vergoeding en de vroeger in de onderscheiden staten verrichte werkzaamheden, zal de Hoge Raad hierna in 3.4.8 voor deze verdeling een richtlijn geven welke van toepassing zal zijn tenzij sprake is van een bijzondere omstandigheid welke een andere verdeling van de heffingsbevoegdheid rechtvaardigt. Bij dat laatste verdient opmerking dat indien en voorzover de ontslagvergoeding niet ten laste is gekomen van een werkgever die inwoner is van de werkstaat of van een vaste inrichting die of een vast middelpunt dat de werkgever in de werkstaat heeft, de band van de ontslagvergoeding met het arbeidsverleden in die werkstaat (in zoverre) onvoldoende moet worden geacht om te kunnen zeggen dat de ontslagvergoeding een beloning vormt ter zake van de uitoefening van de dienstbetrekking in die staat, als bedoeld in artikel 15, lid 1, van het Verdrag.

3.4.8. De verdeling van de heffingsbevoegdheid dient aldus plaats te vinden dat aan elke staat waarin is gewerkt, het deel van de vergoeding ter heffing toevalt, dat zich verhoudt tot het gehele bedrag van die vergoeding zoals het deel van de totale arbeidsbeloning dat in de hierna te noemen periode in die staat met inachtneming van het bepaalde in artikel 15, leden 1 en 2, van het Verdrag kon worden belast, zich verhoudt tot de totale in die periode uit de dienstbetrekking genoten beloning. De in aanmerking te nemen periode bestaat uit het tussen 1 januari en het ingaan van het ontslag liggende gedeelte van het jaar waarin het ontslag is verleend, en voorts uit de vier aan die datum van 1 januari voorafgaande kalenderjaren. Bij toepassing van deze formule mag Nederland als niet-woonstaat het gedeelte van de vergoeding dat volgens de uitkomst van de formule ter heffing is toegewezen aan Nederland belasten, behoudens indien en voorzover dat gedeelte van de ontslagvergoeding niet ten laste is gekomen van een werkgever die inwoner is van Nederland of van een vaste inrichting die of een vast middelpunt dat de werkgever in Nederland heeft."

In het OESO-commentaar van 15 juli 2014 werd in de nieuwe onderdelen 2.3 tot en met 2.16 door de OESO voor het eerst ingegaan op de bepaling van het heffingsrecht over ontslagvergoedingen. Het toetsingskader dat volgt uit dit commentaar vertoont overeenkomsten met het rechtskader uit de 2004-arresten (onder meer het concept van afpellen), maar wijkt ook op essentiële punten af. Zo wordt in het OESO-commentaar van 15 juli 2014 voor het heffingsrecht over een ontslagvergoeding – na uitfiltering van eventuele bijzondere bestanddelen – in beginsel aangesloten bij (het dienstpatroon in) de (gehele) diensttijd waarop de ontslagvergoeding is gebaseerd. Wanneer die niet (volledig) kan worden achterhaald of toerekening op een andere wijze in redelijkheid niet mogelijk is, wordt teruggevallen op de laatste twaalf maanden van de dienstbetrekking. De Hoge Raad heeft in de 2004-arresten als restregel daarentegen een 4+ methode gegeven waarbij als referentietijdvak het jaar van ontslag plus de vier daaraan voorafgaande jaren wordt aangehouden. In tegenstelling tot onder de 4+ methode is onder het OESO-commentaar van 15 juli 2014 ook niet relevant of de ontslagvergoeding ten laste is gekomen van de werkgever in de werkstaat.

De vraag is nu of aan het OESO-commentaar van 15 juli 2014 in casu betekenis toekomt.

De Hoge Raad heeft in het arrest van 14 oktober 2022 onder meer het volgende overwogen over de betekenis van OESO-commentaar (HR 14 oktober 2022, ECLI:NL:HR:2022:1436):

"3.2.1 Indien met de tekst van een bepaling in een belastingverdrag zoveel mogelijk aansluiting is gezocht bij het OESO-modelverdrag, zoals met artikel 10 van het Verdrag het geval is, komt voor de interpretatie van die bepaling grote betekenis toe aan het OESO-commentaar bij de overeenkomstige bepaling in het modelverdrag, zoals dat commentaar luidde ten tijde van het sluiten van het desbetreffende verdrag (hierna: verdragsanterieur commentaar).

3.2.2 Ook OESO-commentaar dat is gepubliceerd nadat een belastingverdrag is gesloten (hierna: verdragsposterieur commentaar), kan van belang zijn voor de interpretatie van een bepaling van dat belastingverdrag indien met de tekst van die bepaling zoveel mogelijk aansluiting is gezocht bij het OESO-modelverdrag. Dat belang kan aan het verdragsposterieure commentaar toekomen indien het een precisering of verduidelijking vormt van de desbetreffende bepaling van het OESO-modelverdrag of van een verdragsanterieur commentaar waaraan, gelet op hetgeen hiervoor in 3.2.1 is overwogen, grote betekenis wordt toegekend. De betekenis van dergelijk verdragsposterieur commentaar is in die zin beperkt, dat het bij de uitleg van het voorheen gesloten belastingverdrag slechts kan worden gebruikt als aanvullend middel van interpretatie in de zin van artikel 32 van het Verdrag van Wenen inzake het verdragenrecht van 23 mei 1969 (hierna: het Verdrag van Wenen). Een verdragsposterieur commentaar kan daarom geen aanleiding geven tot een uitleg van een verdragsbepaling die afwijkt van de interpretatie die voortvloeit uit de primaire bronnen van uitleg bedoeld in artikel 31 van het Verdrag van Wenen: de gewone betekenis van de termen van het verdrag in hun context en in het licht van voorwerp en doel van het verdrag. Een andere opvatting zou meebrengen dat het vaststellen of wijzigen van de inhoud van voor Nederland uit een belastingverdrag voortvloeiende verplichtingen wordt onttrokken aan de daartoe bij of krachtens de Grondwet als bevoegd aangewezen organen.

3.2.3 Een verdragsposterieur OESO-commentaar dat verder gaat dan een precisering of verduidelijking als hiervoor in 3.2.2 bedoeld, is bij de uitleg van bepalingen van een belastingverdrag niet van belang, ook niet als aanvullend middel van interpretatie als bedoeld in artikel 32 van het Verdrag van Wenen.

3.2.4 Hetgeen hiervoor in 3.2.2 en 3.2.3 is overwogen met betrekking tot de betekenis van verdragsposterieur OESO-commentaar geldt niet voor zover in het desbetreffende belastingverdrag een daarvan afwijkende regeling is opgenomen. Een zodanige afwijkende regeling geldt niet voor de toepassing van het onderhavige verdrag met Duitsland."

Het Verdrag is gesloten vóór het verschijnen van het OESO-commentaar van 15 juli 2014. Dat betekent dat dit OESO-commentaar wat betreft het arbeidsartikel in het Verdrag, dat op de relevante onderdelen OESO-conform is vormgegeven, als verdragsposterieur heeft te gelden.

De Staatssecretaris heeft in het besluit van 15 december 2023, nr. 2023-24998 verduidelijkt dat aan het OESO-commentaar van 15 juli 2014 geen betekenis toekomt bij verdragen die vóór 15 juli 2014 zijn gesloten, tenzij in het specifieke verdrag of een protocol daarbij hierover specifieke afspraken zijn gemaakt. Van dat laatste is in het Verdrag geen sprake. Daarmee is het rechtskader uit de 2004-arresten van toepassing.

Beschouwing vraag b

De vervolgvraag is of belanghebbende zich met vrucht kan beroepen op de besluiten van 23 april 2015 en 25 januari 2022. In het besluit van 23 april 2015 is opgenomen dat voor ontslagvergoedingen die met ingang van 15 juli 2014 zijn genoten, het OESO-commentaar als uitgangspunt heeft te gelden. Het besluit van 25 januari 2022 geeft aan het OESO-commentaar deels een andere uitleg, maar heeft nog steeds als uitgangspunt dat het OESO-commentaar leidend is. Het besluit van 25 januari 2022 is ingetrokken per 1 januari 2024 (bij het besluit van 15 december 2023). Op ontslagvergoedingen die zijn genoten vóór 1 januari 2024 kan derhalve het OESO-commentaar worden toegepast. Welke uitleg aan dit commentaar moet worden gegeven vloeit voort uit het besluit van 25 januari 2022.

In zijn algemeenheid kunnen op een ontslagvergoeding dus 3 verschillende regimes van toepassing zijn. Daarbij zijn relevant: het moment dat het van toepassing zijnde belastingverdrag is gesloten, het genietingstijdstip van de ontslagvergoeding en (in uitzonderingssituaties) het moment van vaststellen van de aanslag inkomstenbelasting waarin de ontslagvergoeding wordt betrokken.

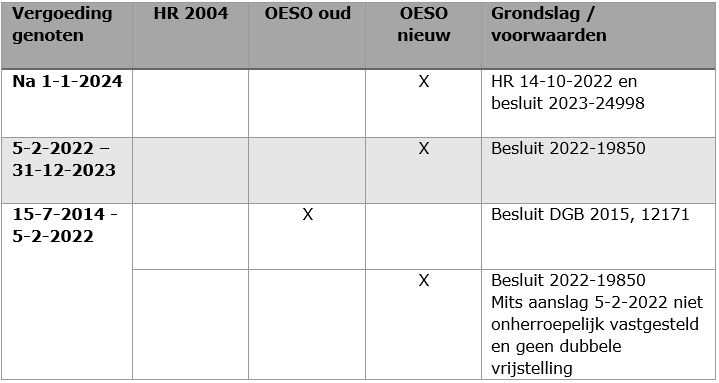

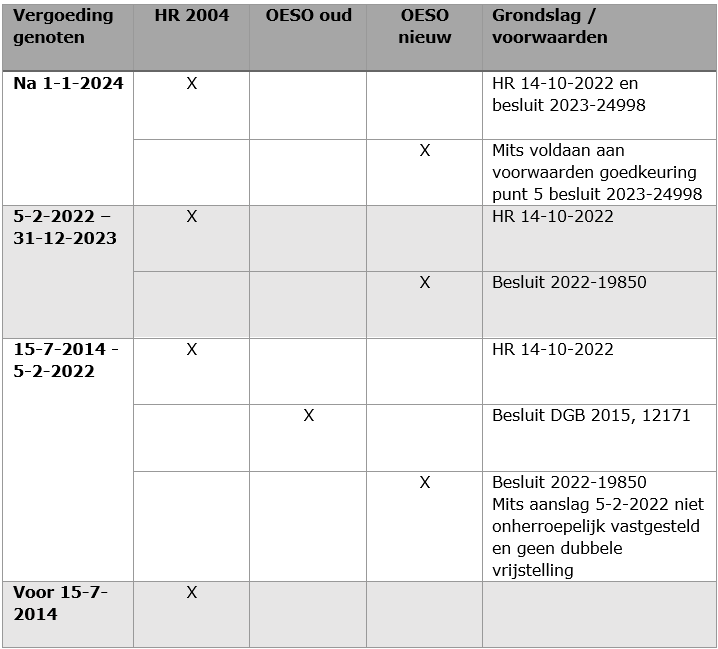

In onderstaande overzichten wordt aangegeven welk regime in welke situatie van toepassing is. Onder de verschillende regimes wordt daarbij verstaan:

- HR 2004: de richtlijn van de Hoge Raad in de arresten van 11 juni 2004 ook wel de 4+ methode genoemd.

- OESO oud: de uitleg die in het besluit van 23 april 2015 werd gegeven aan het OESO-commentaar van 15 juli 2014. Kortweg de laatste 12 maanden uitleg.

- OESO nieuw: de uitleg die sinds het besluit van 25 januari 2022 aan het OESO-commentaar wordt gegeven. Kortweg de volledige diensttijd uitleg.

Nadere toelichting gebruikte data:

- 1-1-2024: Inwerkingtreding besluit 2023-24998.

- 5-2-2022: Inwerkingtreding besluit 2022-19850.

- 15-7-2014: Publicatie gewijzigd OESO-commentaar.

Bij verdragen gesloten vóór 15 juli 2014:

Bij verdragen gesloten vanaf 15 juli 2014: