KG:041:2024:22 30%-regeling, aftopping 30%-vergoeding en verdeling over loontijdvakken/eindejaar-berekening

Publicatiedatum 16-10-2024, 14:31 | Laatste update 16-10-2024, 14:31 |

Aanleiding

De 30%-regeling is met ingang van 1 januari 2024 beperkt tot de zogenoemde WNT-norm (artikel 31a, achtste lid, van de Wet op de loonbelasting 1964). In de praktijk leeft de vraag of het is toegestaan om de, als gevolg van aftopping, maximale 30%-vergoeding optimaal te benutten middels een verdeling over de loontijdvakken en/of een eindejaarberekening.

Vragen

- Is het toegestaan om de maximale 30%-vergoeding op jaarbasis evenredig te verdelen over de loontijdvakken?

- Is het mogelijk om de 30%-vergoeding te optimaliseren door middel van een eindjaarberekening?

Antwoorden

- Ja. Het is toegestaan om de 30%-vergoeding (evenredig) over het kalenderjaar te verdelen zodat de impact van de beperking van de maximale 30%-vergoeding wordt verdeeld over het kalenderjaar.

- Ja. Als het maximum van de maximaal toegestane 30%-vergoeding aan het einde van het jaar nog niet is bereikt, kan de nog beschikbare ruimte in de maand van de eindejaarberekening (december) worden gebruikt, voor zover er voldoende loon voorhanden is in het laatste loontijdvak.

Als in de maand van de eindejaarberekening onvoldoende loon voorhanden is, kan de werkgever het in eerdere loontijdvakken verloonde werknemersloon corrigeren met een correctiebericht als hij, bijvoorbeeld op basis van arbeidsrechtelijke afspraken, aannemelijk kan maken dat hij vóór het genietingsmoment dat deel van het werknemersloon heeft aangewezen als eindheffingsloon en dat wordt voldaan aan de overige voorwaarden van de 30%-regeling.

Beschouwing

Vraag 1

Het is toegestaan om de 30%-vergoeding (evenredig) over het kalenderjaar te verdelen zodat de impact van de beperking van de maximale 30%-vergoeding wordt verdeeld over het kalenderjaar. Het is immers fiscaal toegestaan om (maandelijks) een lagere dan de fiscaal maximaal toegestane 30%-vergoeding te betalen.

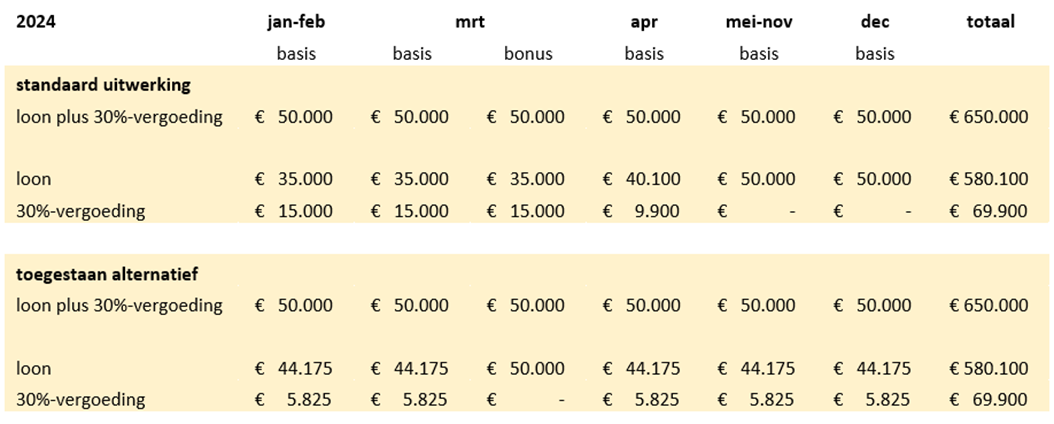

Het bovenstaande zou er cijfermatig als volgt uit kunnen zien (bij een WNT-norm van € 233.000) (2024):

Uitgeschreven tekst

De tabel bevat een cijfermatige uitwerking van de verdeling van de 30% vergoeding over het jaar. Het betreft een voorbeeld waarbij per maand rekening wordt gehouden met de maximale 30% vergoeding. Daarnaast een voorbeeld waarbij de 30% vergoeding over het hele jaar wordt verdeeld.

In zijn algemeenheid geldt het volgende. Als blijkt dat de 30%-vergoeding te hoog is vastgesteld, moet de werkgever dit corrigeren in het loontijdvak waarin de aftoppingsgrens is overschreden. In de standaard uitwerking overschrijdt de 30%-vergoeding het toegestane maximum per kalenderjaar in de maand april.

Vraag 2

De werkgever moet de hoogte van de 30%-vergoeding monitoren, mede om een debiteurenrisico te voorkomen. Als het maximum van de maximaal toegestane 30%-vergoeding aan het einde van het jaar nog niet is bereikt, kan de nog beschikbare ruimte in de maand van de eindejaarberekening (december) worden gebruikt, voor zover er voldoende loon voorhanden is in het laatste loontijdvak.

Foutherstel is alleen mogelijk als de werkgever het loon heeft aangewezen als eindheffingsloon, maar de verwerking niet conform de aanwijzing is verlopen. Als in de maand van de eindejaarberekening onvoldoende loon voorhanden is, kan de werkgever het in eerdere loontijdvakken verloonde werknemersloon daarom alleen corrigeren met een correctiebericht als hij aannemelijk kan maken dat hij vóór het genietingsmoment dat deel van het werknemersloon heeft aangewezen als eindheffingsloon en dat wordt voldaan aan de overige voorwaarden van de 30%-regeling.

Voorbeeld 1

Stel dat de werkgever en de werknemer arbeidsrechtelijk zijn overeengekomen dat de 30%-regeling maximaal wordt toegepast. De maximaal toegestane 30%-vergoeding bedraagt in 2024 € 69.900. Aan het einde van het jaar heeft de werkgever slechts € 61.200 als 30%-vergoeding verwerkt. In de maand van de eindejaarberekening is onvoldoende loon voorhanden. De werkgever mag in dat geval het reeds verloonde werknemersloon in een eerdere maand (of maanden) met € 8.700 corrigeren, omdat hij op basis van de arbeidsrechtelijke afspraken aannemelijk kan maken dat hij het loon heeft aangewezen als eindheffingsloon en dat is voldaan aan de overige voorwaarden van de 30%-regeling. De wijze van verwerking is niet conform de aanwijzing verlopen.

Ter volledigheid, een eindejaarberekening kan ook plaatsvinden in de maand van uitdiensttreding van een werknemer.

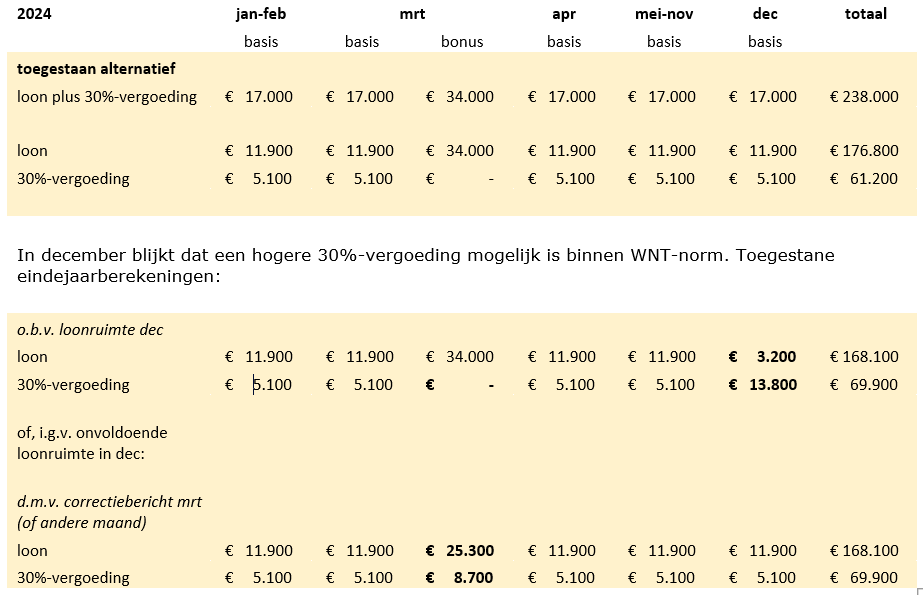

Het bovenstaande zou er cijfermatig als volgt uit kunnen zien (bij een WNT-norm van € 233.000) (2024):

Uitgeschreven tekst

De tabel bevat een cijfermatig voorbeeld van de herberekening van de 30% vergoeding als aan het eind van het jaar het bedrag van de maximale 30% vergoeding nog niet is bereikt.

Als de betaling van een aanvullende 30%-vergoeding na het einde van het desbetreffende kalenderjaar daadwerkelijk plaatsvindt, kan de vergoeding alleen als gericht vrijgestelde 30%-vergoeding worden uitbetaald als hierop al aan het eind van het kalenderjaar een onvoorwaardelijk recht bestond.

Ten slotte, ook de volgende handelwijze is mogelijk.

Voorbeeld 2

Op basis van het basissalaris wordt de aftoppingsgrens niet bereikt. Als gevolg van de bonus wordt de aftoppingsgrens wel overschreden. De voorkeur van de werkgever en werknemer gaat ernaar uit om de 30%-vergoeding (evenredig) over het kalenderjaar te verdelen zodat de impact van de beperking van de maximale 30%-vergoeding wordt verdeeld over het kalenderjaar.

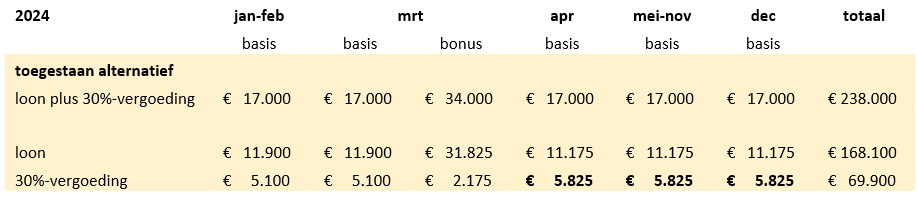

Het bovenstaande zou er cijfermatig als volgt uit kunnen zien (bij een WNT-norm van € 233.000) (2024):

Uitgeschreven tekst

De tabel toont een voorbeeld van de verdeling van de 30% vergoeding over de maanden van het jaar in een situatie waarin sprake is van een bonus in de loop van het jaar.

In het voorbeeld wordt ten aanzien van de bonus € 2.175 behandeld als 30%-vergoeding. Dit bedrag is gebaseerd op de wens de impact van de beperking van de maximale 30%-vergoeding (evenredig) te verdelen over het kalenderjaar. In de maanden erna wordt € 5.825 als 30%-vergoeding behandeld. Deze handelwijze is toegestaan onder de voorwaarde dat de loonruimte in de voorgaande periode in het betreffende kalenderjaar toereikend is. Het is in het voorbeeld dus niet toegestaan om al in januari en februari rekening te houden met een maandelijkse 30%-vergoeding van € 5.825 waarbij al wordt vooruitgelopen op de bonus in maart.