KG:207:2022:2 Overlap bij berekeningsperiode vergoeding van invorderingsrente

Publicatiedatum 28-03-2023, 14:17 | Laatste update 28-03-2023, 14:17 |

Aanleiding

Uit de letterlijke tekst van de artikelen 28a, 28b en 28c van de Invorderingswet 1990 (hierna: Iw 1990) volgt dat de ontvanger in bepaalde gevallen dubbel invorderingsrente vergoedt aan de belastingschuldige. Aan de Kennisgroep invordering en civiel recht (hierna: KGI) zijn verschillende vragen over dit onderwerp voorgelegd. De vragen gaan erover of de ontvanger inderdaad onder bepaalde omstandigheden dubbel invorderingsrente vergoedt en of dit de bedoeling is geweest van de wetgever. In dit standpunt beantwoordt de KGI deze vragen.

Vragen

1a. Moet artikel 28a Iw 1990 zo worden uitgelegd, dat de ontvanger bij overschrijding van de uitbetalingstermijn van zes weken, óók invorderingsrente vergoedt over de periode dat de uitbetalingstermijn nog niet verstreken was?

1b. Zo ja, is dit in lijn met de bedoeling van de wetgever?

2a. Moet artikel 28b Iw 1990 zo worden uitgelegd, dat de ontvanger die direct op de datum van de dagtekening van de verminderingsbeschikking of herziening tot uitbetaling overgaat, toch over een periode van zes weken na dagtekening van de vermindering of herziening invorderingsrente vergoedt?

2b. Zo ja, is dit in lijn met de bedoeling van de wetgever?

3. Moet artikel 28b lid 2 Iw 1990 zo worden uitgelegd, dat als de belastingschuldige pas ná de laatste vervaldag van de aanslag heeft betaald, de zinsnede "(…) en heeft als grondslag het terug te geven bedrag” met zich meebrengt dat de periode waarover invorderingsrente wordt vergoed pas aanvangt vanaf het moment dat de aanslag is betaald?

4a. Is het juist dat als de situatie van zowel artikel 28a als 28b Iw 1990 zich voordoet, er sprake is van een overlappende periode waarover de ontvanger invorderingsrente vergoedt op grond van zowel artikel 28a als 28b Iw 1990?

4b. Zo ja, is deze dubbele rentevergoeding in lijn met de bedoeling van de wetgever?

5a. Is het juist dat als de situatie van zowel artikel 28a als 28c Iw 1990 zich voordoet, er sprake is van een overlappende periode waarover de ontvanger invorderingsrente vergoedt op grond van zowel artikel 28a als 28c Iw 1990?

5b. Zo ja, is deze dubbele rentevergoeding in lijn met de bedoeling van de wetgever?

6a. Moeten de artikelen 28a en 28c Iw 1990 zo worden uitgelegd, dat de periode waarover (dubbel) invorderingsrente wordt vergoed, oneindig kan duren als de ontvanger niet tot uitbetaling van de teruggave- c.q. verminderingsbeschikking overgaat, met dien verstande dat er een begrenzing in het leerstuk van verjaring zit?

6b. Zo ja, is dit in lijn met de bedoeling van de wetgever?

Antwoorden

1a. Ja. Uit artikel 28a, tweede lid, Iw 1990 volgt dat de ontvanger bij overschrijding van de uitbetalingstermijn van zes weken, óók invorderingsrente vergoedt over de periode dat de uitbetalingstermijn nog niet verstreken was.

1b. Ja. Er is geen reden om aan te nemen voorgaande uitleg niet met de bedoeling van de wetgever strookt.

2a. Ja. Uit artikel 28b, tweede lid, Iw 1990 volgt dat de ontvanger over een periode van zes weken na dagtekening van de vermindering of herziening invorderingsrente vergoedt, ook als de ontvanger direct op de datum van de dagtekening van de verminderingsbeschikking of herziening tot uitbetaling overgaat.

2b. Ja. De parlementaire geschiedenis biedt weliswaar geen aanknopingspunten ten aanzien van de periode waarover invorderingsrente berekend wordt, maar op basis van een grammaticale interpretatie van de wetsbepaling is de conclusie dat voorgaande uitleg overeenstemt met de bedoeling van de wetgever.

3. Nee. De betreffende zinsnede in artikel 28b, tweede lid, Iw 1990 ziet alleen op het bedrag waarover de invorderingsrente wordt berekend. Het tijdvak waarover rentevergoeding wordt berekend vangt - ook bij betaling ná de laatste vervaldag van de aanslag - aan op de dag na de dag waarop de belastingaanslag, waarvoor een verzoek om uitstel van betaling is afgewezen, invorderbaar is ingevolge artikel 9 Iw 1990.

4a. Ja. Als de situatie van zowel artikel 28a als 28b Iw 1990 zich voordoet, is er sprake van een overlappende periode waarover de ontvanger invorderingsrente vergoedt.

4b. Ja. Hoewel in de parlementaire geschiedenis geen specifieke overweging ten aanzien van de overlap in perioden staat, is het aannemelijk dat deze uitleg ook overeenstemt met de bedoeling van de wetgever.

5a. Ja. Als de situatie van zowel artikel 28a als 28c Iw 1990 zich voordoet, is er sprake van een overlappende periode waarover de ontvanger invorderingsrente moet vergoeden.

5b. Ja. Hoewel in de parlementaire geschiedenis geen specifieke overweging ten aanzien van de overlap in perioden staat, geeft de uit de parlementaire geschiedenis voortvloeiende verzuimgedachte en de omstandigheid dat de overlap tussen artikel 28b en 28c IW 1990 wel expliciet uitgesloten is, aanleiding om aan te nemen dat deze uitleg ook overeenstemt met de bedoeling van de wetgever.

6a. Ja. De conclusie dat de periode, waarover ingevolge de artikelen 28a en 28c Iw 1990 invorderingsrente moet worden vergoed, oneindig kan duren als de ontvanger niet tot uitbetaling overgaat, is correct. Het leerstuk van verjaring begrenst deze periode zelf niet zozeer, maar begrenst wel de vergoedingsplicht van de ontvanger. Daarnaast geldt ten aanzien van artikel 28c Iw 1990 dat de plicht tot vergoeding ook begrensd wordt doordat alleen aanspraak op vergoeding van invorderingsrente bestaat, als daartoe tijdig een verzoek is gedaan.

6b. Ja. Ten aanzien van artikel 28c Iw 1990 blijkt uit de parlementaire geschiedenis dat de wetgever er bewust voor heeft gekozen om aan te sluiten bij de door het Hof van Justitie van de Europese Unie ontwikkelde lijn. Bij artikel 28a Iw 1990 geeft de uit de parlementaire geschiedenis voortvloeiende verzuimgedachte aanleiding om aan te nemen dat het niet maximeren van de rentevergoedingsperiode in lijn is met de bedoeling van de wetgever.

Beschouwing

Met ingang van 1 januari 2013 heeft de wetgever een nieuwe renteregeling geïntroduceerd (Belastingplan 2012, Wet van 22 december 2011, Stb. 2011, 639). Het systeem van heffingsrente en invorderingsrente is daarbij omgevormd tot een systeem van belastingrente en invorderingsrente. De regeling omtrent de belastingrente is opgenomen in de Algemene wet inzake rijksbelastingen. De invorderingsrente is geregeld in de artikelen 28, 28a, 28b en 28c Iw 1990. Artikel 28 Iw 1990 ziet op het in rekening brengen van invorderingsrente. De andere artikelen zien op situaties waarin de ontvanger invorderingsrente vergoedt.

1. Artikel 28a Iw 1990, renteperiode

Artikel 28a Iw 1990 ziet op de vergoeding van invorderingsrente in de situatie dat de ontvanger te laat tot uitbetaling van een aan belastingplichtige uit te betalen bedrag overgaat. Het artikel bepaalt in welke situaties invorderingsrente wordt vergoed. Daarbij wordt ook ingegaan op de samenhang met de vergoeding van belastingrente.

In het eerste lid van artikel 28a Iw 1990 is bepaald dat de ontvanger invorderingsrente vergoedt, als hij een uit te betalen bedrag niet binnen zes weken uitbetaalt (dat kan ook verrekening met een belastingschuld zijn) aan de belastingplichtige. De periode waarover deze invorderingsrente wordt berekend, vangt ingevolge de tekst van het tweede lid aan op de dag ná de dagtekening van de tot uitbetaling strekkende belastingaanslag of beschikking en eindigt op de dag voorafgaand aan de dag van uitbetaling. Artikel 28a Iw 1990, derde lid, bepaalt dat er geen invorderingsrente wordt vergoed als het aan de belastingplichtige is te wijten dat de uitbetaling niet tijdig heeft plaatsgevonden. Denk aan de situatie dat er geen of een onjuist rekeningnummer wordt doorgegeven.

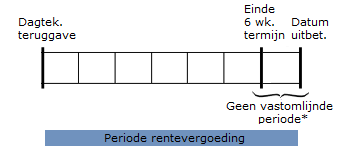

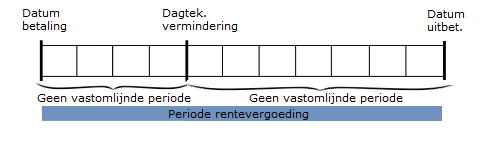

Op grond van het tweede lid van artikel 28a Iw 1990 ziet de periode waarover invorderingsrente moet worden vergoed, er als volgt uit:

Schematische weergave

De ontvanger vergoedt daardoor, bij overschrijding van de uitbetalingstermijn van zes weken, óók invorderingsrente over de periode dat de uitbetalingstermijn nog niet verstreken was.

De parlementaire geschiedenis bij artikel 28a Iw 1990 biedt geen aanknopingspunten voor een andersluidende uitleg. In de memorie van toelichting bij artikel 28a Iw 1990 (Kamerstukken II 2011/12, 33003, nr. 3, p. 129) staat alleen dat het tijdvak waarover rente wordt vergoed, aanvangt op de dag “na de dagtekening van de tot uitbetaling strekkende belastingaanslag of beschikking”. Dat de wetgever geen expliciete overwegingen aan het tijdvak heeft geweid is opmerkelijk. Bij de introductie van artikel 28a Iw 1990 is het toenmalige artikel 28.5 LI 2008 - vanwege samenhang met de nieuwe renteregeling - komen te vervallen. Bij toepassing van 28.5 LI 2008 werd in het geval van niet tijdige uitbetaling door de ontvanger, alleen rente vergoed over de dag na de laatste vervaldag van de uitbetalingstermijn tot en met de dag voor de uitbetaling van het bedrag (Kamerstukken II 2010/11, 32513, nr. 21). Dat is dus anders dan hoe het in de tekst van artikel 28a, eerste lid, Iw 1990 is neergelegd. De tekst van dit artikel is echter niet voor meerderlei uitleg vatbaar.

Deze bepaling maakt het een wezenlijk verschil of nét binnen de uitbetalingstermijn wordt uitbetaald óf net buiten die termijn. In beide situaties heeft de belastingplichtige over nagenoeg dezelfde periode géén beschikking over het uit te betalen bedrag en is er sprake van rentenadeel. Qua aanspraak op rentevergoeding is er echter onderscheid. In de situatie van tijdige uitbetaling is er géén recht op vergoeding van invorderingsrente. in de situatie van niet-tijdige uitbetaling in beginsel wel. In die laatste situatie krijgt de belastingplichtige zelfs een rentevergoeding over (een deel van) een periode waarin hij nog geen aanspraak kon maken op het uit te betalen bedrag. De ontvanger heeft namelijk zes weken de tijd om het bedrag uit te betalen, maar toch krijgt belastingplichtige over die periode dan een rentevergoeding.

Het verschil is wellicht te verklaren vanuit het doel en de strekking van de per 1 januari 2013 geïntroduceerde renteregeling. Uit de memorie van toelichting (Kamerstukken II 2011/12, 33003, nr. 3, p. 32-35 en nr. 10, p. 101) volgt dat de wetgever vanaf 1 januari 2013 aansluiting heeft gezocht bij de verzuimrenteregeling van de Algemene wet bestuursrecht (hierna: Awb). Voor die tijd lag aan de renteregeling de compensatiegedachte ten grondslag. Daarbij geldt als uitgangspunt dat rente in rekening wordt gebracht of vergoed als compensatie voor het renteverlies. De sinds 1 januari 2013 geldende renteregeling is geënt op de verzuimgedachte. De verzuimrenteregeling gaat ervan uit dat een bestuursorgaan rente in rekening brengt als de burger niet op tijd aan zijn betalingsverplichting voldoet. Anderzijds vergoedt het bestuursorgaan rente als het zelf niet op tijd aan zijn betalingsverplichting jegens de burger voldoet. Binnen die verzuimgedachte functioneert de vergoeding van invorderingsrente als een ‘sanctie’ voor het verzuim. Niet het economische nadeel van de belastingplichtige staat centraal, maar het verzuim van de ontvanger om tot tijdige uitbetaling of verrekening van belastinggeld over te gaan. Binnen die gedachte past dat er een verschil bestaat tussen tijdige uitbetaling (geen verzuim) en niet-tijdige uitbetaling (verzuim).

De voorgestane uitleg vindt ook steun in de tweede volzin van artikel 28a, tweede lid, Iw 1990. Dit artikellid bepaalt dat er geen invorderingsrente wordt vergoed over de periode dat de inspecteur al belastingrente heeft vergoed. De vergoedingsperiode voor belastingrente eindigt in de regel zes weken na dagtekening van de belastingaanslag/beschikking. Als slechts invorderingsrente zou hoeven te worden vergoed vanaf de datum dat de uitbetalingstermijn verstreken is, zijnde zes weken na dagtekening van het aanslagbiljet, zou er geen sprake kunnen zijn van samenloop van belastingrente en invorderingsrente. Het uitsluiten van de samenloop zou dan geen doel dienen.

Hoewel bij de introductie van artikel 28a Iw 1990 geen nadere toelichting is gegeven over de periode waarover op grond van het artikel invorderingsrente moet worden vergoed, is de conclusie dat de uitwerking van artikel 28a Iw 1990 in lijn is met de bedoeling van de wetgever.

2. Artikel 28b Iw 1990, renteperiode

Artikel 28b, eerste lid, Iw 1990 bepaalt dat de ontvanger invorderingsrente vergoedt als een belastingaanslag wordt verminderd of herzien tot een lager bedrag dan al op de aanslag is betaald. Dit geldt echter alleen als de ontvanger een eerder verzoek om uitstel van betaling voor het achteraf teveel betaalde bedrag heeft afgewezen.

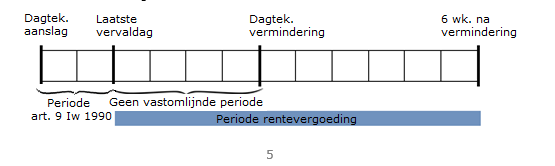

De periode waarover deze invorderingsrente moet worden berekend vangt, op grond van het tweede lid, aan op de dag ná de dag waarop de betalingstermijn van de belastingaanslag waarvoor uitstel van betaling is gevraagd is verstreken. De periode eindigt zes weken na de dagtekening van de vermindering of herziening.

Schematische weergave

Op grond van artikel 28b, tweede lid, Iw 1990 vergoedt de ontvanger die direct op de datum van de dagtekening van de verminderingsbeschikking of herziening tot uitbetaling overgaat, over een periode van zes weken na dagtekening van de vermindering of herziening invorderingsrente. De toelichting bij de introductie van artikel 28b Iw 1990 biedt geen aanknopingspunten voor een andersluidende uitleg. In de memorie van toelichting bij artikel 28b Iw 1990 (Kamerstukken II 2011/12, 33003, nr. 3, p. 130) staat enkel dat het tijdvak waarover rente wordt vergoed “zes weken na de dagtekening van de vermindering of de herziening” eindigt.

Er is daarmee geen reden om aan te nemen dat de formulering en uitwerking van artikel 28b, tweede lid, Iw 1990 niet in lijn is met de bedoeling van de wetgever. Als de wetgever voor de rentevergoeding had willen aanknopen bij het moment van uitbetaling, dan mag verwachten worden dat hij dit ook als zodanig geformuleerd had. Aangezien in de bepaling expliciet wordt aangeknoopt bij een periode van zes weken ná de dagtekening van de vermindering of herziening, kan het niet anders dan dat dit ook de bedoeling van de wetgever is geweest.

3. Artikel 28b Iw 1990, grondslag berekening invorderingsrente

In artikel 28b, tweede lid, Iw 1990 is bepaald dat de invorderingsrente die op grond van het eerste lid wordt vergoed, enkelvoudig wordt berekend

met als grondslag het terug te geven bedrag. Of deze zinsnede met zich meebrengt dat bij betaling ná de vervaldag de periode waarover invorderingsrente wordt vergoed pas aanvangt vanaf het moment dat de aanslag is betaald, blijkt niet uit de wettekst zelf en evenmin uit de parlementaire geschiedenis bij artikel 28b Iw 1990.

Tot 1 januari 2013 werd de vergoeding van invorderingsrente in lid 4 en 5 van artikel 28 Iw 1990 geregeld. Uit de parlementaire geschiedenis bij artikel 28b Iw 1990 blijkt niet dat met de invoering van het nieuwe artikel wijzigingen zijn beoogd ten aanzien van de grondslag voor de berekening van invorderingsrente (Kamerstukken II 2011/12, 33003, nr. 3, p. 32-35). Voor de uitleg van de grondslagbepaling is de parlementaire geschiedenis bij het oude artikel 28 Iw 1990 daarom nog van belang. Artikel 28 lid 4 Iw 1990 luidde tot 1 januari 2013 als volgt:

“Ingeval bij vermindering van de belastingaanslag het bedrag van de vermindering meer beloopt dan het op de belastingaanslag nog openstaande bedrag, wordt aan de belastingschuldige invorderingsrente vergoed over het verschil, doch ten hoogste over het bedrag dat op de belastingaanslag is betaald.”

De wetgever spreekt over “doch ten hoogste het bedrag dat op de belastingaanslag is betaald”. Deze zinsnede ziet volgens de memorie van toelichting (Kamerstukken II 1987/88, 20588, nr. 3, p. 81-82) op het geval dat een positieve aanslag wordt verminderd tot een negatief bedrag. In een dergelijk geval vindt slechts vergoeding van invorderingsrente plaats over de vermindering van het positieve bedrag tot nihil. Nergens blijkt uit dat deze zinsnede ook ziet op de periode waarover, in het geval van te late of niet betaling, invorderingsrente moet worden vergoed.

Voorbeeld: Een definitieve aanslag van € 5.000 wordt verminderd met € 7.000 tot een bedrag van € 2.000 negatief. Als de aanslag vóór de vermindering volledig is betaald, vergoedt de ontvanger invorderingsrente over € 5.000 (niet over € 7.000). Als vóór de vermindering slechts € 3.000 betaald is, vergoedt de ontvanger invorderingsrente over € 3.000.

De periode waarover invorderingsrente vergoed moet worden, werd op grond van artikel 28, vijfde lid, Iw 1990 (tekst tot 1 januari 2013) geregeld bij algemene maatregel van bestuur. Artikel 6, eerste en derde lid, van het Uitvoeringsbesluit Invorderingswet 1990 (tekst tot 1 januari 2013) bepaalde dat de berekeningsperiode aanving op de eerste dag na de vervaldag van de voor de belastingaanslag geldende enige of laatste vervaldag. De berekeningsperiode eindigde op de dag van de dagtekening van de kennisgeving waarmee de vermindering wordt bekendgemaakt. In de Instructie Invordering en Belastingdeurwaarders staat daarover in § 16.1.21 opgenomen:

“(…) De periode waarover de ontvanger invorderingsrente vergoedt, gaat in op de dag na de (laatste) vervaldag en eindigt op de dag van de dagtekening van de verminderingsbeschikking. Dit geldt ook als de betaling van de aanslag na de laatste vervaldag heeft plaatsgevonden. (…)”

Onder het oude artikel 28 Iw 1990 had de daadwerkelijke betalingsdatum dus geen invloed op de aanvang van de periode waarover de ontvanger invorderingsrente moest vergoeden. Zolang er vóór de vermindering van de aanslag maar een bedrag was betaald en er dus een grondslag was waarover invorderingsrente kon worden berekend, werd invorderingsrente vergoed vanaf de dag na de (laatste) vervaldag van de aanslag.

Er is geen aanleiding om aan te nemen dat deze uitwerking gewijzigd is bij de invoering van artikel 28b Iw 1990. De aanvangsdatum in artikel 28b, tweede lid, Iw 1990 is niet gewijzigd ten opzichte van het oude artikel 28 Iw 1990. Ten aanzien van de grondslagbepaling heeft wel een wijziging plaatsgevonden, maar die is taalkundig van aard en beoogt geen inhoudelijke wijziging. De conclusie is dan ook dat de zinsnede over de grondslag alleen ziet op het bedrag waarover de invorderingsrente moet worden berekend (het terug te geven bedrag) en niet op de periode waarover de te vergoeden invorderingsrente wordt berekend.

Artikel 28b Iw 1990 zorgt voor een rentecompensatie, omdat een belanghebbende - achteraf - ten onrechte niet over zijn geld heeft kunnen beschikken. Als een verzoek om uitstel van betaling voor het bestreden bedrag van de aanslag wordt geweigerd, moet de belastingschuldige het bedrag binnen de daarvoor geldende betalingstermijn voldoen. Als de belastingschuldige binnen de betalingstermijn betaalt, bestaat er - als aan de voorwaarden voor rentevergoeding op grond van artikel 28b Iw 1990 wordt voldaan - vanaf de dag na de vervaldag van de aanslag een rentevergoedingsplicht voor de ontvanger. Dezelfde rentevergoedingsperiode geldt voor een belastingschuldige die pas ruim ná de vervaldag (maar vóór de vermindering of herziening van de aanslag) aan zijn betalingsverplichting voldoet. Dit terwijl in het eerste geval de belastingschuldige een veel langere periode onterecht niet over zijn geld heeft kunnen beschikken en dus fictief meer rentenadeel heeft, dan in het tweede geval. Dit is wellicht vreemd, maar inherent aan het door de wetgever gekozen systeem.

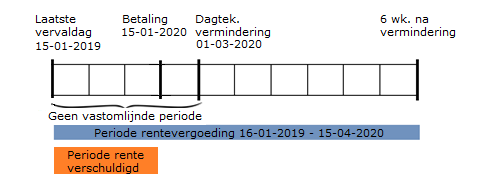

Naast de vergoeding van invorderingsrente, speelt overigens ook de verschuldigdheid van invorderingsrente op grond van artikel 28 Iw 1990. Op het moment dat een belastingschuldige na de laatste vervaldag betaalt, wordt invorderingsrente in rekening gebracht. Als de aanslag vervolgens wordt verminderd, betaalt de ontvanger de in rekening gebrachte en betaalde invorderingsrente terug. Dit is op grond van artikel 28.2 van de Leidraad Invordering 2008 anders, als de ontvanger al invorderingsrente vergoedt op grond van artikel 28b Iw 1990. In dat geval blijft terugbetaling van de in rekening gebrachte en betaalde invorderingsrente achterwege, omdat dit teveel betaalde bedrag al wordt gecompenseerd met de vergoeding van invorderingsrente op grond van artikel 28b Iw 1990.

Voorbeeldcasus

Bij voorgaande komt dat de ontvanger slechts invorderingsrente vergoedt op grond van artikel 28b Iw 1990 als de ontvanger een eerder verzoek om uitstel van betaling voor het bestreden bedrag heeft afgewezen. In dat verband overwoog de wetgever in de memorie van toelichting op artikel 28b Iw 1990 (Kamerstukken II 2011/12, 33003, nr. 3, p.35) dat de ontvanger bij betwisting van de aanslag in 99% van de gevallen uitstel van betaling zal verlenen. Als de ontvanger geen uitstel verleent, dan komt het rentevergoedingsaspect voor risico van de ontvanger.

4. Samenloop artikelen 28a en 28b Iw 1990

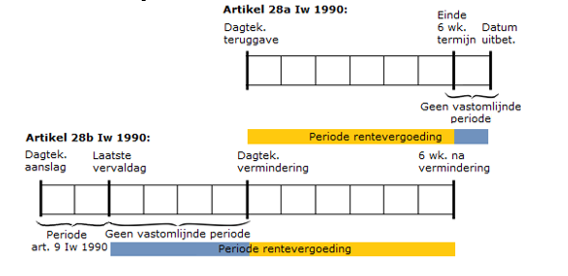

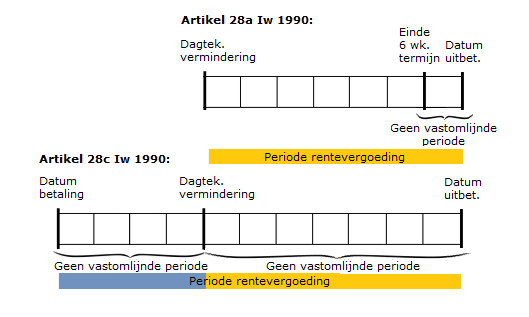

Bij de beantwoording van de vragen 1 en 2 is ingegaan op de periode waarover op grond van artikel 28a en 28b Iw 1990 invorderingsrente wordt vergoed. Daaruit blijkt dat, als de situatie van zowel artikel 28a als 28b Iw 1990 zich voordoet, er sprake is van een overlappende rentevergoedingsperiode (zie het geel gearceerde deel in de schematische weergave). Denk aan de situatie dat de ontvanger vanwege een vermindering of herziening van een belastingaanslag een bedrag moet terugbetalen en hij vervolgens nalaat dit bedrag binnen 6 weken na dagtekening van de aanslag/beschikking uit te betalen aan de belanghebbende.

Schematische weergave

Deze samenloop is niet wettelijk uitgesloten. Of dit een omissie is of dat de wetgever er bewust voor heeft gekozen om samenloop niet wettelijk uit te sluiten, is niet duidelijk. Zoals bij de beantwoording van vraag 1 al is overwogen, volgt uit de memorie van toelichting behorend bij artikel 28a Iw 1990 wel dat de vergoeding van invorderingsrente op grond van artikel 28a Iw 1990 als ‘sanctie’ voor het ontstane verzuim wordt gezien. Niet het economische nadeel van de belastingplichtige staat centraal, maar het verzuim van de ontvanger om tot tijdige uitbetaling of verrekening van belastinggeld over te gaan. Het zou daarmee kunnen samenhangen dat de wetgever ervoor heeft gekozen de ontvanger bij overschrijding van de uitbetalingstermijn invorderingsrente te laten vergoeden, over de periode dat hij ook al invorderingsrente uit hoofde van artikel 28b Iw 1990 vergoedt. Beide rentevergoedingen zien op een ander ‘verzuim’. Met de vergoeding op grond van artikel 28a Iw 1990 wordt het verzuim van de ontvanger om tot tijdige uitbetaling of verrekening over te gaan, als het ware gesanctioneerd. Met de vergoeding op grond van artikel 28b Iw 1990 het ‘verzuim’ van de ontvanger om uitstel van betaling voor het bestreden bedrag te verlenen.

Hoewel in de parlementaire geschiedenis dus geen expliciete overwegingen staan ten aanzien van de samenloop van de rentevergoedingsperioden uit artikel 28a en 28b Iw 1990, is het aannemelijk dat de samenloop in lijn is met de bedoeling van de wetgever. Is er hoe dan ook geen grondslag om de bepalingen op andere wijze uit te leggen.

5. Samenloop artikelen 28a en 28c Iw 1990

In artikel 28c, eerste lid, Iw 1990 is bepaald dat de ontvanger op verzoek overgaat tot het vergoeden van invorderingsrente, als belasting moet worden teruggegeven omdat deze in strijd met het Unierecht is geheven. De periode waarover deze invorderingsrente wordt berekend vangt, op grond van het tweede lid, aan op de dag na die waarop de belasting is betaald, voldaan of afgedragen en eindigt op de dag voorafgaand aan die van de terugbetaling.

Schematische weergave

Als de situatie van zowel artikel 28a als 28c Iw 1990 zich in dezelfde casus voordoet is er sprake van een overlappende rentevergoedingsperiode (zie het geel gearceerde deel in de schematische weergave).

Schematische weergave

Deze samenloop is, anders dan de samenloop tussen de rentevergoedingsperioden uit artikel 28b en 28c Iw 1990, niet uitgesloten in artikel 28c, tweede lid, Iw 1990. In de memorie van toelichting bij artikel 28c Iw 1990 (Kamerstukken II 2014/15, 34 002, nr. 3, p. 77) staat opgenomen:

“(…) In het nieuwe artikel 28c, tweede lid, van de Iw 1990 wordt bepaald (…) Indien reeds belastingrente of invorderingsrente wordt vergoed over een gedeelte van deze periode, dan wordt ingevolge de tweede volzin van voornoemd tweede lid, om samenloop te voorkomen, over dit gedeelte geen invorderingsrente op basis van de nu voorgestelde bepaling vergoed. Een vergelijkbare samenloopbepaling geldt ingevolge het eveneens nieuwe artikel 70f van de Iw 1990 voor de heffingsrente en de oude invorderingsrente. (…)”.

Hieruit lijkt te volgen dat de wetgever wilde voorkomen dat uit hoofde van zowel artikel 28c Iw 1990 als uit hoofde van een andere wettelijke bepaling, in overlappende perioden invorderingsrente wordt vergoed. Waarom in artikel 28c Iw 1990 enkel de samenloop met artikel 28b Iw 1990 wordt uitgesloten, volgt niet uit de memorie van toelichting. Of het een bewuste keuze of een omissie is om samenloop met artikel 28a Iw 1990 niet uit te sluiten is dus onduidelijk, maar de wetteksten zijn klip en klaar. Er is geen reden voor de ontvanger om de dubbele rentevergoeding te weigeren. Gelet op de eerder in dit standpunt benoemde verzuimgedachte die ten grondslag ligt aan de rentevergoedingsverplichting van artikel 28a Iw 1990 én het feit dat de wetgever wel stilgestaan heeft bij overlappende perioden, is het ook aannemelijk dat de uitwerking de samenloop tussen artikel 28a en 28c Iw 1990 in lijn is met de bedoeling van de wetgever.

6. Artikelen 28a en 28c Iw 1990 en begrenzing renteperiode

De periode waarover de ontvanger op grond van de artikelen 28a en 28c Iw 1990 invorderingsrente vergoedt, eindigt op de dag voorafgaand aan die van de terugbetaling. Die periode is niet tot een maximum begrensd, zodat de (dubbele) rentevergoedingsperiode voortduurt totdat de ontvanger overgaat tot uitbetaling.

Hoewel de rentevergoedingsperiode zelf dus niet wordt begrensd, wordt de verplichting voor de ontvanger om rente te vergoeden (en dus niet zozeer de vergoedingsperiode) wel begrensd door het leerstuk van de verjaring. Titel 4.4 Awb is namelijk van toepassing op de Iw 1990. Dit brengt met zich mee dat de vordering tot het geven van een (aanvullende) rentevergoeding verjaart, vijf jaar nadat de op de op de teruggaaf- c.q. verminderingsbeschikking betrekking hebbende betalingstermijn is verstreken (artikel 4:85 jo. 4:104 Awb, zie ook Kamerstukken II 2014/15, 34 002, nr. 8, p. 9).

Een andere ‘begrenzing’ ten aanzien van artikel 28c Iw 1990 is de omstandigheid dat alleen op verzoek van belastingschuldige invorderingsrente wordt vergoed. De termijn voor het indienen van een dergelijk verzoek eindigt op grond van het derde lid in beginsel zes weken na dagtekening van de teruggavebeschikking van de inspecteur. Als een belastingschuldige dus niet tijdig een verzoek indient, bestaat er geen recht (meer) op vergoeding van invorderingsrente ingevolge artikel 28c Iw 1990. Daar moet bij worden aangetekend dat de inspecteur de belastingschuldige wel moet wijzen op het recht op invorderingsrente op grond van artikel 28c Iw 1990 (zie Hoge Raad 28 september 2018, ECLI:NL:HR:2018:1790).

In situaties waarin een rentevergoeding op grond van artikel 28c Iw 1990 speelt (eventueel in samenloop met artikel 28a Iw 1990), is het verstandig om het verzoek van een belastingschuldige als trigger voor de uitbetaling van de onderliggende vermindering c.q. teruggave te gebruiken. Mocht deze uitbetaling nog niet hebben plaatsgevonden, dan kan de rentevergoedingsperiode in ieder geval beperkt worden door alsnog zo snel mogelijk tot uitbetaling over te gaan.

Ten slotte de vraag of het de bedoeling van de wetgever is geweest om geen begrenzing aan te brengen ten aanzien van de rentevergoedingsperiode. Ten aanzien van artikel 28c Iw 1990 volgt dat antwoord rechtstreeks uit de parlementaire geschiedenis behorend bij het Belastingplan 2015.

In de memorie van toelichting (Kamerstukken II 2014/15, 34 002, nr. 3, p. 77) staat namelijk:

“ (…) In het nieuwe artikel 28c, tweede lid, van de IW 1990 wordt bepaald dat de invorderingsrente enkelvoudig wordt berekend over het tijdvak dat aanvangt op de dag na die waarop de belasting, naar later blijkt ten onrechte, op aanslag is betaald, op aangifte is voldaan of op aangifte is afgedragen. Het tijdvak eindigt op de dag voorafgaand aan die van de terugbetaling. Hiermee wordt aangesloten bij de renteperiode zoals het Hof van Justitie van de Europese Unie (HvJ EU) die passend acht in de betreffende situaties. (…)”

En in de nota naar aanleiding van het verslag (Kamerstukken II 2014/15, 34 002, nr. 10, p. 111):

“(…) wijs ik erop dat met de nieuwe maatregel uitvoering wordt gegeven aan de door het HvJ EU in het arrest Mariana Irimie (HvJ EU 18 april 2013, nr. C-565/11 (Mariana Irimie), ECLI:EU:C:2013:250) gestelde eis tot het bieden van een passende rentevergoeding indien door de Belastingdienst in strijd met het Unierecht belasting is geheven. Daartoe sluit het kabinet aan bij de in genoemd arrest bepaalde periode waarover in beginsel rente zou moeten worden vergoed, namelijk vanaf de dag volgend op de dag waarop de belasting is betaald of op aangifte is voldaan of afgedragen tot de dag voorafgaand aan die van de terugbetaling. (…)”

De wetgever heeft er dus expliciet voor gekozen om voor wat betreft de periode waarover de ontvanger invorderingsrente vergoedt, aansluiting te zoeken bij het arrest ‘Mariana Irimie’. Ten aanzien van artikel 28a Iw 1990 is, zoals al eerder weergegeven in dit standpunt, de berekeningsperiode bij de behandeling van het Belastingplan 2015 niet ter sprake gekomen. De in dit standpunt eerder benoemde verzuim- en compensatiegedachte kan reden zijn geweest voor de wetgever de vergoedingsperiode niet te begrenzen.