KG:210:2022:5 Dropshipping; plaats van levering

Publicatiedatum 02-03-2023, 9:35 | Laatste update 20-03-2025, 10:48 |

Aanleiding

Een in Nederland gevestigde ondernemer (hierna: de NL ondernemer) exploiteert een webwinkel waarop hij producten aanbiedt met een waarde van ten hoogste € 150. De webwinkel heeft alleen particuliere klanten.

De webwinkel werkt op basis van een zogenoemd dropshipping-model. Bestelling, levering en facturering verlopen als volgt:

- Een in Nederland wonende particuliere klant bestelt en betaalt een product via de webwinkel van de NL ondernemer.

- De klant ontvangt daarop een orderbevestiging met informatie over de verzending. De NL ondernemer brengt geen verzendkosten in rekening.

- De NL ondernemer bestelt het product vervolgens bij een in China gevestigde ondernemer (hierna: de Chinese ondernemer). Bij de bestelling geeft hij de naam- en de adresgegevens door van de particuliere klant.

- De goederen worden direct vanuit China naar het huisadres van de klant in Nederland verzonden.

- De Chinese ondernemer schakelt voor de verzending de lokale postdienst in of geeft een opdracht tot verzending aan een door hem gecontracteerd koeriersbedrijf. Ingeval van een postzending worden de goederen vóór invoer overgedragen aan de Nederlandse postdienst. De invoer van de goederen vindt ofwel in naam van de Nederlandse postdienst ofwel in naam van het koeriersbedrijf plaats. De invoer wordt dus niet gedaan in naam van ofwel de Chinese ondernemer ofwel de NL ondernemer.

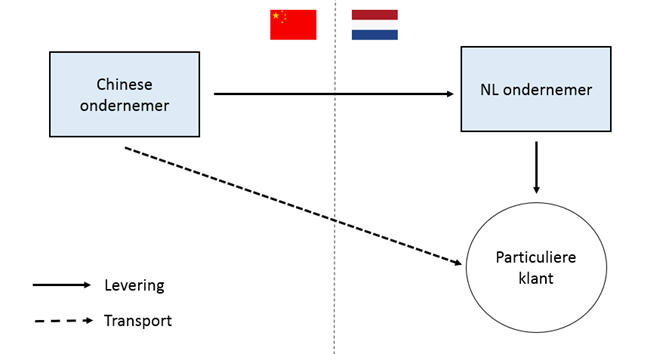

Het kan zijn dat de Chinese ondernemer een eigen webwinkel heeft, maar het kan ook zo zijn dat hij de goederen via een online platform aanbiedt. In dat laatste geval komt de exploitant van het platform in naam en voor rekening van de Chinese ondernemer tussen bij de goederenlevering aan de NL ondernemer. In beide scenario’s komen er twee voor de btw relevante leveringen tot stand. Een levering van de Chinese ondernemer aan de NL ondernemer en vervolgens een levering van de NL ondernemer aan de particuliere klant.

Schematisch kan de leveringsketen als volgt worden weergegeven:

De NL ondernemer is niet geregistreerd voor de invoerregeling als bedoeld in hoofdstuk V, afdeling 7, paragraaf 4 van de Wet op de omzetbelasting 1968 (hierna: Wet OB 1968).

Vraag

Is er bij de voorliggende goederenlevering tussen de NL ondernemer en de particuliere klant sprake van verzending of vervoer van een goed in verband met de levering in de zin van artikel 5, eerste lid, onderdeel a, Wet OB 1968?

Antwoord

Ja, bij de voorliggende goederenlevering tussen de NL ondernemer en de particuliere klant is sprake van verzending of vervoer in verband met de levering in de zin van artikel 5, eerste lid, onderdeel a, Wet OB 1968.

Beschouwing

Het vervoer van het geleverde goed vindt plaats in verband met de levering van de NL ondernemer aan de particuliere klant. Dat betekent dat de levering in beginsel op grond van artikel 5, eerste lid, onderdeel a, Wet OB 1968 is belast in het land waar het vervoer aanvangt. In casu is dat dus China. In dat geval is btw bij invoer verschuldigd die het post- of koeriersbedrijf zal (moeten) verhalen op de particuliere klant (zie de bijzondere regeling van artikel 28u, Wet OB 1968). De conclusie zou anders zijn geweest als de NL ondernemer had geopteerd voor de invoerregeling als bedoeld in hoofdstuk V, afdeling 7, paragraaf 4, Wet OB 1968. In dat geval is geen btw verschuldigd over de invoer en is de goederenlevering op grond van artikel 5a, eerste lid, onderdeel c, Wet OB 1968 belast in Nederland.

Artikel 5, eerste lid, Wet OB 1968 bevat de hoofdregel voor de vaststelling van de plaats van levering. Voor zover hier van belang wordt in die bepaling het onderscheid gemaakt tussen goederenleveringen in verband waarmee het goed wordt verzonden of vervoerd en overige goederenleveringen, dus zonder vervoer. Een goederenlevering met vervoer is op grond van artikel 5, eerste lid, onderdeel a, Wet OB 1968 in beginsel belast in het land waar het vervoer aanvangt.

In voorliggend geval is sprake van twee opeenvolgende leveringen waarbij het geleverde goed direct vanuit de eerste leverancier naar de uiteindelijke afnemer wordt vervoerd. In een dergelijke leveringsketen is het van belang om te beoordelen of het vervoer ofwel aan de eerste levering moet worden toegerekend ofwel aan de tweede levering.[voetnoot 1] Artikel 5, eerste lid, onderdeel a, Wet OB 1968 kan alleen van toepassing zijn op de levering tussen de NL ondernemer en de particuliere klant, indien het vervoer aan die levering kan worden toegerekend.

In casu wordt de opdracht tot transport gegeven door de Chinese webwinkel. Die omstandigheid zou een aanwijzing kunnen vormen dat het vervoer moet worden toegerekend aan de levering tussen de Chinese ondernemer en de NL ondernemer. Die conclusie is echter niet juist gelet op de wijze waarop in casu de invoer plaatsvindt en gelet op doel en strekking van de nieuwe regelgeving die geldt voor de elektronische handel per 1 juli 2021.

Ten eerste sluit toerekening van het vervoer aan de laatste transactie in de keten (de levering door de NL ondernemer aan de NL consument) aan bij het doel van het per 1 juli 2021 uitgebreide éénloketsysteem.[voetnoot 2] Onder de per 1 juli 2021 ingevoerde nieuwe regels zullen ondernemers veel vaker dan nu btw-aangifte moeten doen in alle lidstaten waar ze goederen leveren aan consumenten. Teneinde de daarmee gepaard gaande verzwaring van de administratieve lasten zoveel mogelijk te voorkomen, faciliteert het éénloketsysteem dat de ondernemers de in andere lidstaten verschuldigd geworden btw voor internetverkopen in één lidstaat kunnen aangeven en voldoen.[voetnoot 3] Indien in voorliggend geval sprake zou zijn van een levering zonder vervoer, zou deze op grond van artikel 5, eerste lid, onderdeel b, Wet OB 1968 zijn belast in Nederland. De verschuldigd geworden btw kan in dit geval niet worden aangegeven en betaald via het éénloketsysteem. Dat zou betekenen dat de NL ondernemer zich in elke lidstaat waar hij klanten heeft moet registreren voor btw-doeleinden om aldaar aangifte te doen en de verschuldigde btw te voldoen. Dit brengt een administratieve last met zich mee die het éénloketsysteem juist beoogt te voorkomen. Indien het vervoer wel aan de transactie tussen NL ondernemer en de particuliere klant moet worden toegerekend, dan kan de NL ondernemer opteren voor de invoerregeling en de verschuldigde btw via het éénloketsysteem voldoen. Die uitkomst sluit juist wél aan bij de doelstelling van de gewijzigde regels om de administratieve last te verminderen van ondernemers die goederenleveringen aan consumenten verrichten.

Ten tweede wordt gewezen op het brede toepassingsbereik van de term ‘afstandsverkoop uit een derdelandsgebied of uit een derde-land ingevoerde goederen’. De term is gedefinieerd in artikel 2a, eerste lid, onderdeel x, Wet OB 1968 en veronderstelt een goederenlevering die wordt verzonden of vervoerd door of voor rekening van de leverancier, waarvan reeds sprake is als de leverancier indirect tussenkomt bij het transport. De term ‘indirecte tussenkomst’ is uitgewerkt in artikel 5 bis van de Uitvoeringsverordening (EU) No. 282/2011 (hierna: UVO). Het is - mede gezien artikel 5 bis, onderdeel d, UVO - niet uitgesloten dat de NL ondernemer in voorliggend geval indirect tussenkomt bij het transport, waardoor zijn levering kwalificeert als afstandsverkoop.[voetnoot 4] In ieder geval toont het gebruik van de term ‘indirecte tussenkomst’ dat de EU-regelgever een business-to-consumer goederenlevering al snel als afstandsverkoop heeft willen aanmerken. Die constatering pleit ervoor om ook in voorliggend geval de levering van de NL ondernemer aan de particuliere klant als afstandsverkoop aan te merken. De kwalificatie van een goederenlevering als afstandsverkoop brengt logischerwijs met zich dat een dergelijke levering onder het bereik van artikel 5, eerste lid, onderdeel a, Wet OB 1968 valt indien de NL ondernemer geen gebruik maakt van de invoerregeling.

Ten derde valt te verwijzen naar artikel 5d, Wet OB 1968. Daarin is bepaald dat indien een ondernemer wordt geacht goederen te hebben ontvangen en geleverd als bedoeld in de platformfictie van artikel 3c, Wet OB 1968, de verzending of het vervoer moet worden toegerekend aan de levering die door die ondernemer is verricht. Artikel 5d, Wet OB 1968 is in voorliggend geval niet van toepassing. De NL ondernemer faciliteert immers geen levering in de zin van de platformfictie. Echter, uit artikel 5d valt af te leiden dat de EU-regelgever een systematiek voorstaat waarbij het vervoer wordt toegerekend aan de laatste levering tussen ondernemer en consument, ingeval sprake is van elektronische handel met een consument.

De conclusie dat in voorliggend geval het vervoer moet worden toegerekend aan de levering tussen de NL ondernemer en de particuliere consument komt ook tot uitdrukking in de douane afhandeling van de leveringsketen. Bij B2C-leveringen die worden verzonden vanuit een locatie buiten de Europese Unie is het gebruikelijk dat het vervoersbedrijf of de postdienst de aangifte ten invoer op eigen naam verricht onder gebruikmaking van de bijzondere regeling van artikel 28u, Wet OB 1968. In de huidige casus is dit ook het geval (zie het laatste opsommingsteken in onderdeel Aanleiding). Deze omstandigheid brengt met zich dat de invoer dus niet op naam van ofwel de Chinese ofwel de NL ondernemer wordt verricht. Indien de invoer is belast, is het gevolg dat de postdienst of het transportbedrijf de verschuldigd geworden invoer-btw zal (moeten) verhalen op de particuliere klant. Dit wijst erop dat het goederenvervoer vanuit China naar Nederland plaatsvindt in verband met de levering van de NL ondernemer aan de particuliere klant.

In voorliggend geval moet het vervoer worden toegerekend aan de levering tussen de NL ondernemer en de particuliere consument. De levering is dan belast in China, maar er zal bij invoer btw zijn verschuldigd die het post- of koeriersbedrijf zal (moeten) verhalen op de particuliere klant (zie de bijzondere regeling van artikel 28u, Wet OB 1968). De NL ondernemer kan als alternatief kiezen voor de bedoelde invoerregeling. Hij moet dan de btw berekenen aan de klant en voldoen aan de Belastingdienst, in verband waarmee er bij invoer dan geen btw meer is verschuldigd.

Voetnoten

[Voetnoot 1, terug naar tekst] Zie naar analogie in het geval van business-to-business intracommunautaire handelsketens: HvJ EU, 16 december 2010, C-430/09 (Euro Tyre), ECLI:EU:C:2010:786, r.o. 21.

[Voetnoot 2, terug naar tekst] Te weten de niet-Unieregeling, Unieregeling en invoerregeling in Hoofdstuk V, afdeling 7 van de Wet OB.

[Voetnoot 3, terug naar tekst] Kamerstukken II, vergaderjaar 2019-2020, 35 527, nr. 3 (Memorie van Toelichting), blz. 4.

[Voetnoot 4, terug naar tekst] Deze lezing is ook geopperd in de literatuur, zie: P.J.B.G. Schrijver en J.J.M. Lamers, E-commerce en btw per 1 juli 2021, Capita Selecta, MBB 2021/8-22, blz. 6.