[VERVALLEN] KG:210:2024:3 Vereenvoudigde ABC; levering in keten

Publicatiedatum 14-03-2024, 15:26 | Laatste update 20-03-2025, 10:42 |

Vervallen

Dit standpunt is per 11 oktober 2024 vervallen in verband met de opname in een beleidsbesluit door wijziging van het besluit “Omzetbelasting. Toelichting snelle oplossingen btw” van 13 april 2021, nr. 2021-3736, Staatscourant 2021, 19872 bij Besluit van 21 augustus, nr. 2024-9776 (Stcrt. 2024, 29783).

Aanleiding

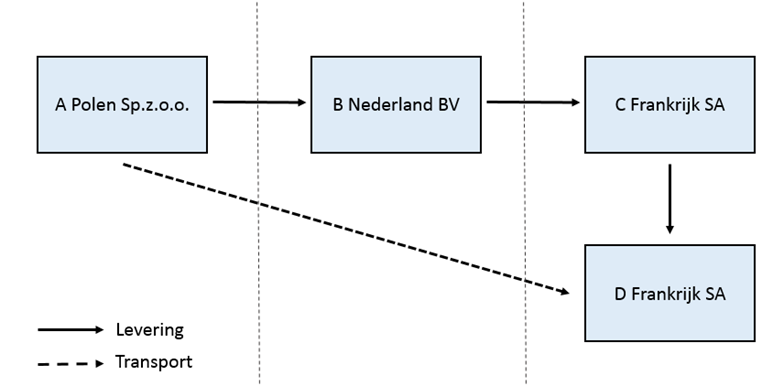

A Polen Sp.z.o.o. (hierna: A) is gevestigd in Polen. B Nederland BV (hierna: B) is gevestigd in Nederland en beschikt over een Nederlands btw-identificatienummer. C Frankrijk SA (hierna C) en D Frankrijk SA (hierna D) zijn beiden gevestigd in Frankrijk.

Na 1 januari 2020 zijn de partijen A, B, C en D betrokken bij een keten van opeenvolgende goederenleveringen. Die keten is als volgt. A levert goederen aan B. B levert dezelfde goederen vervolgens aan C die op zijn beurt dezelfde goederen aan D levert. De geleverde goederen worden in opdracht van B direct vanuit Polen naar het bedrijfsadres van D in Frankrijk vervoerd. Schematisch kan de leveringsketen als volgt worden weergegeven.

B is niet in Frankrijk geregistreerd voor btw-doeleinden. B verstrekt zijn Nederlandse btw-identificatienummer aan A ten behoeve van de goederenlevering van A aan B. C is geregistreerd in Frankrijk voor btw-doeleinden.

B wenst op de transactie de vereenvoudigde ABC-regeling in de zin van artikel 141 van de btw-richtlijn toe te passen, zodat de verwerving van B niet aan Nederlandse btw is onderworpen vanwege een zogenoemde nummerverwerving.

Vraag

Is op de keten van opeenvolgende leveringen van A aan B en vervolgens van B aan C de vereenvoudigde ABC-regeling in de zin van artikel 141 van de btw-richtlijn van toepassing?

Antwoord

Ja, op de keten van opeenvolgende leveringen van A aan B en vervolgens van B aan C is de vereenvoudigde ABC-regeling in de zin van artikel 141 van de btw-richtlijn van toepassing. Het feit dat de goederen direct worden verzonden naar het bedrijfsadres van D in plaats van het bedrijfsadres van C staat de toepassing van artikel 141 van de btw-richtlijn niet in de weg. De vereenvoudigde ABC-regeling is van toepassing, tenzij partij C aan partij B aangeeft dat Frankrijk deze vereenvoudiging niet toepast.

Beschouwing

Op de keten van opeenvolgende leveringen van A aan B en vervolgens van B aan C is de vereenvoudigde ABC-regeling in de zin van artikel 141 van de btw-richtlijn van toepassing. De door A aan B geleverde goederen vormen het voorwerp van opeenvolgende leveringen als bedoeld in artikel 36bis van de btw-richtlijn (artikel 5c van de Wet op de omzetbelasting 1968 (hierna: Wet OB 1968)). De goederen worden rechtstreeks van Polen naar Frankrijk vervoerd. B vervoert de goederen voor zijn rekening en wordt daarom aangemerkt als ‘tussenhandelaar’ in de zin van artikel 36bis, derde lid, btw-richtlijn. Het gevolg is dat het vervoer van de goederen van Polen naar Frankrijk uitsluitend wordt toegerekend aan de levering van A aan B op basis van artikel 36bis, eerste lid, btw-richtlijn.

Het voorgaande brengt met zich mee dat A een intracommunautaire levering verricht aan B die op grond van de Poolse omzetting van de artikelen 32 en 138 van de btw-richtlijn is vrijgesteld van btw-heffing. B verricht een intracommunautaire verwerving van de goederen in Frankrijk. De levering van de goederen van B aan C moet vervolgens worden aangemerkt als een in Frankrijk belastbare binnenlandse levering.

De vereenvoudigde ABC-regeling vindt toepassing indien wordt voldaan aan de voorwaarden zoals die zijn uiteengezet in artikel 141 van de btw-richtlijn. Artikel 141 luidt:

“Elke lidstaat treft bijzondere maatregelen om de intracommunautaire verwerving van goederen die overeenkomstig artikel 40 binnen zijn grondgebied wordt verricht, niet aan de BTW te onderwerpen indien de volgende voorwaarden vervuld zijn:

- de verwerving van goederen wordt verricht door een niet in die lidstaat gevestigde, maar in een andere lidstaat voor BTW-doeleinden geïdentificeerde belastingplichtige;

- de verwerving van goederen wordt verricht met het oog op een daaropvolgende levering van deze goederen in diezelfde lidstaat door de in punt a bedoelde belastingplichtige;

- de aldus door de in punt a bedoelde belastingplichtige verworven goederen worden rechtstreeks vanuit een andere lidstaat dan die waarin hij voor BTW-doeleinden geïdentificeerd is, verzonden of vervoerd naar degene voor wie hij de daaropvolgende levering verricht;

- degene voor wie de daaropvolgende levering bestemd is, is een andere belastingplichtige of een niet-belastingplichtige rechtspersoon, die in diezelfde lidstaat voor BTW-doeleinden is geïdentificeerd;

- de in punt d bedoelde persoon voor wie de volgende levering is bestemd, is overeenkomstig artikel 197 aangewezen als degene die is gehouden tot voldoening van de belasting, verschuldigd uit hoofde van de levering welke is verricht door de belastingplichtige die niet gevestigd is in de lidstaat waar de belasting is verschuldigd.”

Met name de voorwaarde als beschreven in artikel 141, onderdeel c, btw-richtlijn is hier van belang. De voorwaarde houdt in dat de goederen rechtstreeks moeten worden vervoerd naar degene aan wie de op de verwerving volgende levering wordt verricht (dat is dus C). In casu worden de goederen rechtstreeks vervoerd naar het bedrijfsadres van D. Het is de vraag of het rechtstreekse vervoer van de goederen naar D in plaats van naar C toepassing van de vereenvoudigde ABC-regeling in de weg staat. Deze vraag is van belang voor de Nederlandse btw-heffing. Als de vereenvoudigde ABC-regeling geen toepassing vindt, kan het namelijk zo zijn dat de verwerving van B aan Nederlandse btw is onderworpen als zijnde een zogenoemde nummerverwerving (artikel 17b, tweede en derde lid, Wet OB 1968).

Het feit dat de goederen direct worden verzonden naar het bedrijfsadres van D staat de toepassing van artikel 141 van de btw-richtlijn niet in de weg.

Dit volgt uit:

- de ruime uitleg van artikel 141, onderdeel c, btw-richtlijn, zoals verwoord in paragraaf 3.6.17.2. van de Toelichting snelle oplossing 2020 van de Europese Commissie (hierna: Toelichting), en

- punt 2 van guideline 975 van het btw-comité, dat aangeeft dat artikel 141, onderdeel c, btw-richtlijn ruim wordt uitgelegd, en

- paragraaf 5.1. van het Besluit “Omzetbelasting. Toelichting snelle oplossingen btw” (hierna: het Besluit).

Uit paragraaf 3.6.17.2. van de Toelichting valt af te leiden dat aan de voorwaarde als beschreven in artikel 141, onderdeel c, btw-richtlijn wordt voldaan als de goederen niet op het bedrijfsadres van C maar op het bedrijfsadres van D worden afgeleverd. B komt zijn verplichtingen jegens C na door de goederen in de lidstaat van aankomst te vervoeren naar de door C aangewezen plaats, in casu het bedrijfsadres van D.

Volgens de Toelichting en guideline 975 (zie punt 3) moet uiteraard ook worden voldaan aan de overige voorwaarden die gelden voor toepassing van de vereenvoudigde ABC-regeling, te weten:

- B mag niet zijn gevestigd in de lidstaat van aankomst van de goederen. In casu wordt aan deze voorwaarde voldaan. B is niet gevestigd in Frankrijk, maar in Nederland.

- C moet zijn geregistreerd voor btw-doeleinden in de lidstaat van aankomst van de goederen. In casu wordt aan deze voorwaarde voldaan, C is geregistreerd voor btw-doeleinden in Frankrijk.

- De levering van B aan C is onderworpen aan de verleggingsregeling in Frankrijk. De kennisgroep meent dat B ervan uit mag gaan dat de vereenvoudigde ABC-regeling wordt toegepast in Frankrijk en dus ook de verleggingsregeling, omdat volgens guideline 975 de meeste lidstaten in de onderhavige casus de vereenvoudigde ABC-regeling van toepassing achten. Dit is alleen anders als C, B informeert dat Frankrijk de verleggingsregeling niet toepast.

- B moet de levering aan C opnemen in de Opgaaf intracommunautaire prestaties als tussenhandelaar B in een vereenvoudigde ABC-regeling (rubriek 3B van de Opgaaf intracommunautaire prestaties). De kennisgroep gaat ervan uit dat B in casu aan deze voorwaarde zal voldoen.

Aan de visie die wordt gevolgd in paragraaf 3.6.17.2. van de Toelichting wordt niet afgedaan door hetgeen wordt opgemerkt in paragraaf 5.1 van het Besluit over de casus van paragraaf 3.6.17.2. van de Toelichting. In die paragraaf van het Besluit is o.a. het volgende opgenomen [voetnoot 1]:

“In de tweede situatie die de Toelichting schetst (onderdeel 3.6.17.2), waar B aan C de intracommunautaire levering verricht vanuit lidstaat 2 naar lidstaat 5, wordt de vereenvoudigde A-B-C-regeling door een ruimere interpretatie feitelijk toepasbaar geacht op B-C-D-E. Ik deel deze opvatting niet. Een gelijktijdige toepassing van de regeling inzake ketentransacties en de vereenvoudigde A-B-C-levering kan alleen plaatsvinden in een keten op drie partijen uit de keten die voldoen aan de voorwaarden van de vereenvoudigde A-B-C-regeling. De in de Toelichting voorgestane bredere toepassing van de vereenvoudigde A-B-C-regeling vindt geen steun in artikel 141 van de richtlijn en evenmin in artikel 37c van de wet (waarbij D moet zijn gevestigd in het land waar C intracommunautair verwerft). In de tweede situatie die in de Toelichting wordt beschreven zijn de reguliere btw-regels van toepassing. In deze tweede situatie moet de tussenhandelaar (C) zich dus in Nederland voor de btw laten registreren als Nederland de lidstaat van bestemming is en hier de btw ter zake van de intracommunautaire verwerving aangeven en voldoen.”

De hiervoor opgenomen tekst geeft alleen aan welk standpunt Nederland inneemt als Nederland het land van aankomst van het vervoer van de goederen is. Het is namelijk zo dat Nederland in afwijking van de tekst van de btw-richtlijn de voorwaarde stelt dat partij C (degene naar wie de heffing wordt verlegd) voor toepassing van de vereenvoudigde ABC-levering in Nederland moet zijn gevestigd in plaats van zijn geregistreerd (artikel 37c, onderdeel b, juncto artikel 12, derde lid, Wet OB 1968).

In de casus van paragraaf 3.6.17.2. van de Toelichting waarnaar in het Besluit wordt verwezen, is partij C niet gevestigd in de lidstaat van aankomst van de goederen. Op basis van de Nederlandse Wet OB 1968 wordt in die casus, ervan uitgaande dat Nederland de lidstaat van aankomst van de goederen is, dus niet aan alle voorwaarden voldaan om de vereenvoudigde ABC-regeling toe te passen (zie de laatste drie zinnen van paragraaf 5.1. van het Besluit).

In de onderhavige casus is Nederland niet de lidstaat van aankomst van de goederen. De vereenvoudigde ABC-regeling is van toepassing, tenzij C aan B aangeeft dat Frankrijk de vereenvoudigde ABC-regeling niet toepast.

Voetnoot

[Voetnoot 1, terug naar tekst] Voor de duidelijkheid wordt opgemerkt dat in de casus van de toelichting en de guidelines de vier partijen B, C, D en E zijn waarbij C de tussenpersoon is en de vereenvoudigde ABC-regeling in de lidstaat van aankomst van de goederen toepast. In de onderhavige casus zijn de vier partijen A, B, C en D waarbij B de tussenpersoon is en de vereenvoudigde ABC-regeling toepast in de lidstaat van aankomst van de goederen (Frankrijk).