KG:059:2023:1 Besloten fonds voor gemene rekening en de terbeschikkingstellingsregeling

Publicatiedatum 23-05-2023, 10:29 | Laatste update 23-05-2023, 10:29 |

Aanleiding

X en zijn familieleden hebben gezamenlijk een fonds voor gemene rekening (hierna: FGR). X heeft een aanmerkelijk belang in BV X. Dit FGR wordt voor fiscale doeleinden als besloten aangemerkt.

In de fondsvoorwaarden is opgenomen dat familie-entiteiten binnen de toegestane kring van participanten vallen.

BV X legt liquiditeiten in en krijgt daarvoor nieuw uitgegeven participaties door het fonds. Vervolgens neemt BV X een deel van de participaties over van aandeelhouder X. Betaling geschiedt via verrekening van de rekening-courantvorderingen die de vennootschap heeft op de aandeelhouder.

Er zitten alleen liquide middelen en aandelen ter belegging in het FGR. De overige participanten (familieleden) hebben geen aanmerkelijk belang in BV X. De participanten ontvangen ieder opbrengsten uit het FGR in een evenredige verhouding tot hun inbreng. Dit is niet veranderd door toetreding van de BV. Geen van de participanten draagt onevenredig bij in kosten of ontvangt onevenredige delen van de opbrengsten.

De BV heeft ten opzichte van de andere participanten geen extra invloed op de beleggingsstrategie, bijvoorbeeld via Stichting beheerder & bewaarder. De BV heeft geen extra invloed op de wijze van verdeling van kosten en opbrengsten.

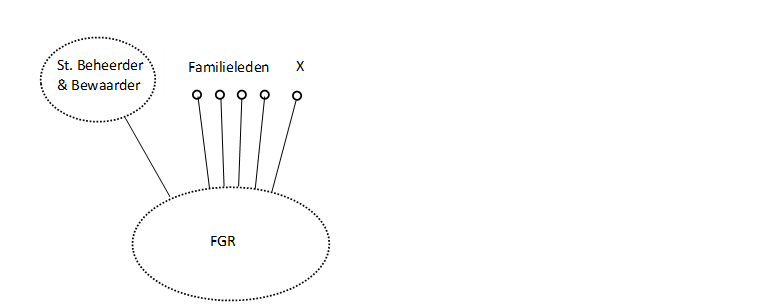

De structuur zag er – voor participatie door de BV – als volgt uit:

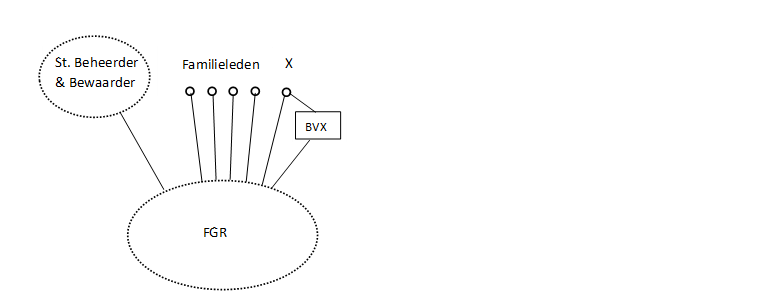

Nadat de BV is toegetreden als participant in het FGR ziet de structuur er als volgt uit:

Vraag

Is, als gevolg van de rechtstreekse participatie van X in het FGR, sprake van een terbeschikkingstelling aan een samenwerkingsverband als bedoeld in art. 3.92, eerste lid, onderdeel b, van de Wet inkomstenbelasting 2001 (hierna: Wet IB 2001)?

Antwoord

Ja.

Beschouwing

Inleiding

In de casus is sprake van de inbreng van kapitaal (liquiditeiten en aandelen) in een besloten FGR door een natuurlijk persoon X waarin, naast andere natuurlijke personen, ook BV X participeert waarin belanghebbende een aanmerkelijk belang heeft.

De vraag is of art. 3.92, eerste lid, onderdeel b, Wet IB 2001 van toepassing is. Dit artikellid bepaalt dat onder werkzaamheid voorts mede wordt verstaan:

"het rendabel maken van vermogensbestanddelen – daaronder begrepen de schulden die rechtstreeks samenhangen met die vermogensbestanddelen – voor zover deze vermogensbestanddelen al dan niet tegen vergoeding rechtens dan wel in feite, direct of indirect ter beschikking worden gesteld aan een samenwerkingsverband waarvan een vennootschap deel uitmaakt waarin de belastingplichtige of een met hem verbonden persoon een aanmerkelijk belang heeft".

Indien de terbeschikkingstellingsregeling van art. 3.92, eerste lid, onderdeel b, Wet IB 2001 van toepassing is, worden de voordelen bij X tot het belastbare resultaat uit overige werkzaamheden (box 1) gerekend. Zou art. 3.92, eerste lid, onderdeel b, Wet IB 2001 niet van toepassing zijn dan valt de participatie bij X in box 3 (zie KG:202:2023:5). Bij BV X behoren de opbrengsten uit het FGR tot de belastbare winst.

De eerste vraag in deze casus is of er sprake is van een samenwerkingsverband in de zin van art. 3.92, eerste lid, onderdeel b, Wet IB 2001. Bij een positieve beantwoording komt de vraag op of een inbreng van kapitaal in een dergelijk samenwerkingsverband een terbeschikkingstelling met zich mee brengt. Zo ja, dan resteert nog de vraag of het samenwerkingsverband een materiële onderneming dient te drijven wil er sprake zijn van een terbeschikkingstelling.

Indien de conclusie is dat er sprake is van een terbeschikkingstelling, komt nog de vraag op of er een voor-zover-benadering kan worden gevolgd.

Is sprake van een samenwerkingsverband?

De vraag is wat onder een samenwerkingsverband moet worden verstaan. Is dit begrip beperkt tot personenassociaties of kunnen ook andere, contractuele, vormen van samenwerking, onder het begrip samenwerkingsverband worden geschaard? De kennisgroep staat een ruime uitleg voor van het begrip samenwerkingsverband in art. 3.92, eerste lid 1, onderdeel b, Wet IB 2001. Zie rechtbank Gelderland 6 maart 2023, ECLI:NL:RBGEL:2023:1086. We verwijzen tevens naar standpunt KG:059:2022:3. Kort gezegd komt dit standpunt er op neer dat indien er sprake is van economische verwevenheid tussen de directeur-grootaandeelhouder en de BV door middel van het samenwerkingsverband, deze onder de werking van art. 3.92, eerste lid, onderdeel b, Wet IB 2001 valt.

Deze ruime uitleg sluit eveneens aan bij de economische benadering van het TBS-begrip in de Wet IB 2001 en bij de hierna opgenomen uitleg van Advocaat-Generaal (hierna: A- G) Niessen.

Niessen (R.E.C.M. Niessen, De terbeschikkingstellingsregeling in de inkomstenbelasting, Rapport Vereniging voor Belastingwetenschap 2005, par. 1.6) merkt op over de vraag wat onder het begrip samenwerkingsverband in de zin van art. 3.92, eerste lid, onderdeel b, Wet IB 2001 moet worden verstaan:

"Als zodanig gelden zonder twijfel de personenassociaties, dus maatschap, vennootschap onder firma en commanditaire vennootschap. BV's en NV’s zullen hier – niettegenstaande hun vennootschappelijke karakter - niet zijn bedoeld, daar in dat geval art. 3.92 overbodig was geweest. Hetzelfde geldt voor fondsen voor gemene rekening, coöperaties en verenigingen op coöperatieve grondslag, welke alle in lid 2, onderdeel d, met BV’s en NV’s zijn gelijk gesteld. Aannemelijk dunkt mij – maar de wetsgeschiedenis zwijgt in alle talen - dat poolcontracten en andere contractuele verbanden die leiden tot winstdeling, als samenwerkingsverband kwalificeren."

NB. De in het citaat aangeduide fondsen voor gemene rekening betreffen FGR’s als bedoeld in art. 4.5 Wet IB 2001 (open FGR).

A-G Niessen neemt in zijn conclusie van 3 juli 2012, nr. 11/03600, ECLI:NL:PHR:2012:BX4034 een eveneens een ruim begrip samenwerkingsverband tot uitgangspunt:

“Gelet op de ratio van de terbeschikkingstellingsregeling (zie onderdeel 5.2) en de intentie van de wetgever om artikel 3.92, lid 1, onderdeel b, van de Wet op ruime wijze te kunnen toepassen, valt niet in te zien waarom het begrip samenwerkingsverband zou moeten worden beperkt tot de in het Burgerlijk Wetboek en het Wetboek van Koophandel geregelde samenwerkingsverbanden. Integendeel, de wetgever heeft met de ruime bewoordingen van onderdeel b beoogd die situaties te treffen waarbij de belastingplichtige de mogelijkheid heeft om door middel van de keuze in de wijze van aanwending van vermogensbestanddelen ten behoeve van de vennootschap waarin hij een aanmerkelijk belang heeft (of het verband waarvan deze deel uitmaakt), boxarbitrage te realiseren.”

Ten slotte neemt Niessen in deze conclusie nog het volgende citaat op met betrekking tot het begrip samenwerkingsverband (onderdeel 4.12):

"4.12 In Stichting & Vereniging (...) schreef ik:

(...)

Als samenwerkingsverband kunnen, naar ik aanneem, in elk geval niet stichtingen worden beschouwd. Dat wil echter geenszins zeggen dat de regeling zonder meer kan worden ontlopen door het tussenschuiven van een stichting. Wanneer A een vermogensbestanddeel verhuurt aan stichting X die het doorverhuurt aan BV B, is in de regel sprake van indirecte tbs door A aan B (…).

En wanneer de stichting X samen met B en anderen een activiteit ontwikkelt waarvan de resultaten worden gedeeld, is sprake van tbs door A aan een samenwerkingsverband. (…)"

De kennisgroep sluit zich aan bij deze ruime uitleg van het begrip samenwerkingsverband in art. 3.92, eerste lid, onderdeel b, Wet IB 2001. Het besloten FGR waarin zowel X als BV X participeert, kwalificeert gelet op deze ruime uitleg als een samenwerkingsverband.

Zo ja, is sprake van het ter beschikking stellen aan een samenwerkingsverband?

De vervolgvraag is of een participatie in een samenwerkingsverband gezien kan worden als het ter beschikking stellen van vermogensbestanddelen aan dat samenwerkingsverband. Daarvan zegt de parlementaire geschiedenis voor een besloten cv: ja. Het is nadrukkelijk de bedoeling om ervoor te zorgen dat een cv met de eigen BV box 1 wordt ingetrokken (Kamerstukken II 1998/99, nr. 3, p. 200 (MvT)):

"Op grond van onderdeel c, leidt het aangaan van een samenwerkingsverband, bijvoorbeeld een commanditaire vennootschap, met een vennootschap waarin de belastingplichtige een aanmerkelijk belang heeft er eveneens toe dat het aldus aangewende vermogen tot het aanmerkelijk belang wordt gerekend. Hierdoor wordt het aandeel van de belastingplichtige in de winst van de commanditaire vennootschap belast als inkomen uit aanmerkelijk belang. Zonder deze bepaling zou het aandeel van de commanditaire vennoot worden aangemerkt als belegging en worden belast in box III. Evenals bij onderdeel b is deze bepaling opgenomen om ongewenste en oneigenlijke arbitrage tussen box I en box III tegen te gaan."

Hieruit leiden we af dat het de bedoeling van de wetgever is om de inbreng van kapitaal in een transparant samenwerkingsverband onder de reikwijdte van de TBS-regeling te laten vallen. Voor onderhavig FGR heeft derhalve hetzelfde te gelden: er is sprake van het ter beschikking stellen van vermogen aan een samenwerkingsverband.

Dient het samenwerkingsverband een objectieve onderneming te drijven?

Het ontbreken van een objectieve onderneming is geen belemmering om tot TBS te komen, aldus Hof Den Bosch 19 juli 2006, ECLI:NL:GHSHE:2006:AY8370, V-N 2006/65.12. Het Hof overweegt:

"4.4. De Inspecteur stelt zich echter op het standpunt dat artikel 3.92, eerste lid, onderdeel b, Wet IB 2001 in dit geval geen toepassing kan vinden omdat onder een samenwerkingsverband in de aldaar bedoelde zin moet worden verstaan een fiscaal transparante eenheid waarin een objectieve onderneming wordt uitgeoefend dan wel sprake is van het genieten van resultaat uit overige werkzaamheden.

4.5. Naar het oordeel van het hof is dit standpunt van de Inspecteur onjuist. Uit de tekst van artikel 3.92 Wet IB 2001 blijkt op geen enkele wijze dat aan een samenwerkingsverband in de daar bedoelde zin de eis wordt gesteld die de Inspecteur voorstaat. Voorts dwingt ook de wetsgeschiedenis niet tot aanvaarding van het door de Inspecteur gehuldigde standpunt. Weliswaar kan uit die wetsgeschiedenis worden begrepen dat de wetgever bij het ontwerpen de terbeschikkingstellingregeling in de eerste plaats heeft gedacht aan het voorkomen dat vermogensbestanddelen die in nauw verband staan tot een onderneming of een overige werkzaamheid in de zin van artikel 3.90 Wet IB 2001 zouden komen te vallen onder het regime van het inkomen uit sparen en beleggen, maar het gaat naar het oordeel van het hof te ver om daaraan de conclusie te verbinden die de Inspecteur voorstaat. Er zijn onvoldoende concrete aanwijzingen te vinden voor de gedachte dat de wetgever de bijzonder ruim geformuleerde bepaling van artikel 3.92, onderdeel b, Wet IB 2001 heeft willen beperken tot die gevallen waarin in het samenwerkingverband een objectieve onderneming wordt gedreven of overige werkzaamheden in de zin van artikel 3.90 Wet IB 2001 worden uitgevoerd. Voorts is van belang dat op enkele andere plaatsen in de Wet IB 2001 wel uitdrukkelijk wordt vermeld dat het samenwerkingsverband zich moet bevinden in de ondernemingssfeer of de sfeer van de overige werkzaamheden. Te denken valt aan artikel 3.6, tweede lid, artikel 3.22, zesde lid, Wet IB, artikel 3.41, derde lid, artikel 3.42, vierde lid, artikel 3.48, zevende lid, en artikel 3.91, eerste lid, onderdeel b, Wet IB 2001. Het Hof leidt hieruit af dat de wetgever, waar hij de voorwaarde wilde stellen dat het samenwerkingsverband optrad in de ondernemingssfeer of de sfeer van overige werkzaamheden, het nodig achtte om zulks tot uitdrukking te brengen in de tekst van de desbetreffende bepaling. Nu in artikel 3.92, eerste lid, onderdeel b, Wet IB niets van dien aard tot uitdrukking is gebracht, leidt ook een systematische uitleg van de wet tot de conclusie dat de wetgever op deze plaats de zojuist bedoelde voorwaarde niet heeft willen stellen."

De kennisgroep sluit zich aan bij de uitleg van het Hof. Dit betekent dat het niet uitmaakt dat de activiteiten van het onderhavige FGR zich beperken tot normaal vermogensbeheer.

Conclusie art. 3.92, eerste lid, onderdeel b, Wet IB 2001

Gelet op de ruime uitleg van het begrip samenwerkingsverband, de ratio van de TBS-regeling, de bedoeling van de wetgever ook een inbreng van kapitaal in een samenwerkingsverband onder de werking van de TBS te brengen, en het niet-aanwezig zijn van het vereiste dat het samenwerkingsverband een materiële onderneming dient te drijven, komen we tot de conclusie dat art. 3.92, eerste lid, onderdeel b, Wet IB 2001 van toepassing is op de casus.

Hier kan tegenin gebracht worden dat er in deze casus geen sprake lijkt te zijn van box-arbitrage. Zowel X als BV X krijgen (beleggings)opbrengsten naar rato van hun inbreng, en er lijken via het FGR geen andere economische banden te zijn tussen X en BV X. Gelet op de uitleg zoals hiervoor omschreven, zien wij evenwel geen ruimte voor een andere conclusie.

Geldt een voor-zover-benadering?

De kennisgroep ziet geen aanleiding voor een ‘voor zover-benadering’. De TBS-regeling gaat uit van het ter beschikking gestelde vermogensbestanddeel. Dit vermogensbestanddeel valt daarmee in zijn geheel onder de TBS. Zie ook HR 13 juli 2018, ECLI:NL:HR:2018:1202, BNB 2018/177. Zie in dit verband ook standpunt van de kennisgroep KG:059:2022:3.